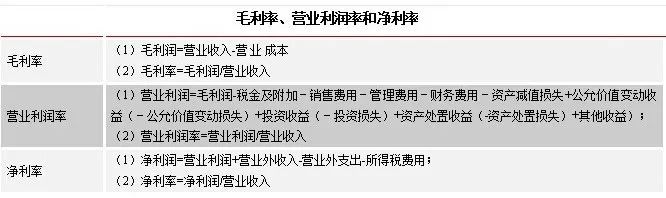

一 在排除假利润的前提下,盈利能力是一个企业的核心竞争力,例如银行或战略投资者决定是否给予一家企业贷款或投资时,考虑的核心因素就是考虑该企业的盈利能力,即该企业是否有好的盈利资产,是否具有一定的盈利能力。通过利润表我们经常计算的指标有毛利率、营业利润率和净利率。它们的计算公式如下: 后现代周瑜:一图了解毛利率、营业利润和净利润指标。 未来的ni:只要想学马老师啥时候都在,真好! 结合资产负债表,主要还有净资产收益率、总资产收益率两个盈利能力指标: 净资产收益率:ROE=净利润÷净资产(该指标有两种计算方法:一种是全面摊薄净资产收益率=报告期净利润÷期末净资产强调年末状况,是一个静态指标。另一种是加权平均净资产收益率=报告期净利润÷平均净资产,是一个动态的指标。另外,该指标还可分解为:ROE=销售净利率×资产周转率×权益乘数); 总资产收益率:ROA=净利润÷总资产(在考虑ROE时要查看一下ROA的情况,因为有些公司的高负债因素会使ROE虚高,结合ROA观察则会看得更清楚)。 结合现金流量表,主要还有净利润现金流比率这个盈利能力指标: 净现比:净现比=经营活动现金流净额÷净利润(当经营性现金流净额≥净利润的时候,或者与净利润相差不大的时候,才能认为净利润是可靠的,含金量高的。否则净利润有可能失真!) 二 经营性现金流量净额是企业盈利的很好的补充指标,比净利润指标要重要。比如京东,连续亏损十几年,正是由于大多数年份里经营性现金流量净额也就是其“现金利润”为正数,让投资者没有失去信心。贵州茅台经营性现金流量净额常年高于净利润,正是还未实现销售收入的预收账款计入经营性现金流入的原因。不少炒作概念的上市公司通过各种财技修饰利润,但因为其真实的盈利能力有限,在现金流量表里就会现出原形。如果一家企业的经营性现金流量净额连续三年以上为负数的,说明这家企业根本没有“造血”能力,选股时,要放弃。 净现比是衡量一个企业“真实”盈利能力的核心指标。经营性现金流入减去经营性现金流出就是经营性现金流量净额,也就是公司经营成果“落袋为安”的那部分,可以称之为企业的“现金利润”,因此反映的是企业最“真实”的盈利能力。在一般情况下,净现比越大,企业盈利质量越高。如果净利润高,而经营活动产生现金流量很低,说明本期净利润中存在尚未实现现金的流入,企业净收益质量很差,即使盈利,也可能发生现金短缺,严重时会导致企业破产。 净现比在 70%以上合格,还有,考虑到增值税以及预收账款等因素,净现比会出现大于1的情况,100%以上即净现比>1为优秀。我们经常看到很多优秀的公司净现比大于100%,从经营层面上讲这样的公司产品或服务往往供不应求,在行业内有较高的行业地位,在整个产业链中对上下游有强的议价能力(对上游供应商先货后款,对下游经销商要求先款后货)。 lyb195910:用净现比这个指标来判断和评估一个公司是再好不过的,现金是企业的血液,失血过多最终导致休克死亡。马老师,再讲讲收现比吧。 马靖昊:收现比,即销售商品和提供劳务收到的现金对营业收入的比率。一般情况下,该比率是在剔除了应收账款对公司带来的风险的情况下,从现金流入的角度反映销售收入的实际情况,该比率如果> 1,说明不仅当期收入全部收到现金,而且还收回以前期间的应收账款,盈利质量较好;如果该比率小于 1,说明当期有部分收入没有收现,盈利质量不容乐观。涉及到不同行业,应考虑其特殊性。通常>1,才为优质企业。 一般来讲,净现比不能低于0.5,收现比不能低于0.8。十年区间来看,都应该大于1。如果公司收现比大于1,说明应收账款都收回来了,但是如果净现比远小于1,则说明公司经营现金流出比较大,此时可观察存货、在建工程、预付账款等科目,若这些科目大幅增加则说明虚增的利润可能放入到这些科目里了。 个人认为,如果一家上市公司较长周期的净现比低于0.7,可以判断其利润造假的可能性很大;如果低于0.5,可以判断其利润造假了。 三 【总资产收益率与净资产收益率的区别与联系】1.计算公式区别:总资产收益率=净利润÷平均资产总额(平均负债总额十平均所有者权益)×100%,ROA的高低直接反映了公司的竞争实力和发展能力,也是决定公司是否应举债经营的重要依据;净资产收益率=净利润*2/(本年期初净资产+本年期末净资产)×100%,ROE反映股东权益的收益水平,用以衡量公司运用自有资本的效率。2.计算公式的联系:总资产收益率=净资产收益率×净资产占总资产的比重=净资产收益率×(1-负债比重),从公式可以看出,同一周期内的ROE一般要高于ROA,只有当负债=0时,ROA=ROE。同时,从公式中还可以看出,在ROA一定的情况下,负债比重越高的企业,ROE会越高,这给上市公司以启示,即要提高ROE,必须相对提高负债比率,特别是在ROA大于借款利率时,可能使企业产生借款的冲动。 总资产收益率ROA才是一家企业真实的盈利能力,而净资产收益率ROE是因为加了杠杆后被扭曲的盈利能力。这就是分析ROA的意义所在!

微信小程序

微信扫一扫体验

投稿

微信公众账号

微信扫一扫加关注

评论 返回

顶部