(报告出品方/作者:国信证券,张峻豪)

1 行业介绍:消费升级驱动下母婴洗护市场快速成长

母婴洗护行业为刚需消费,品类持续拓展

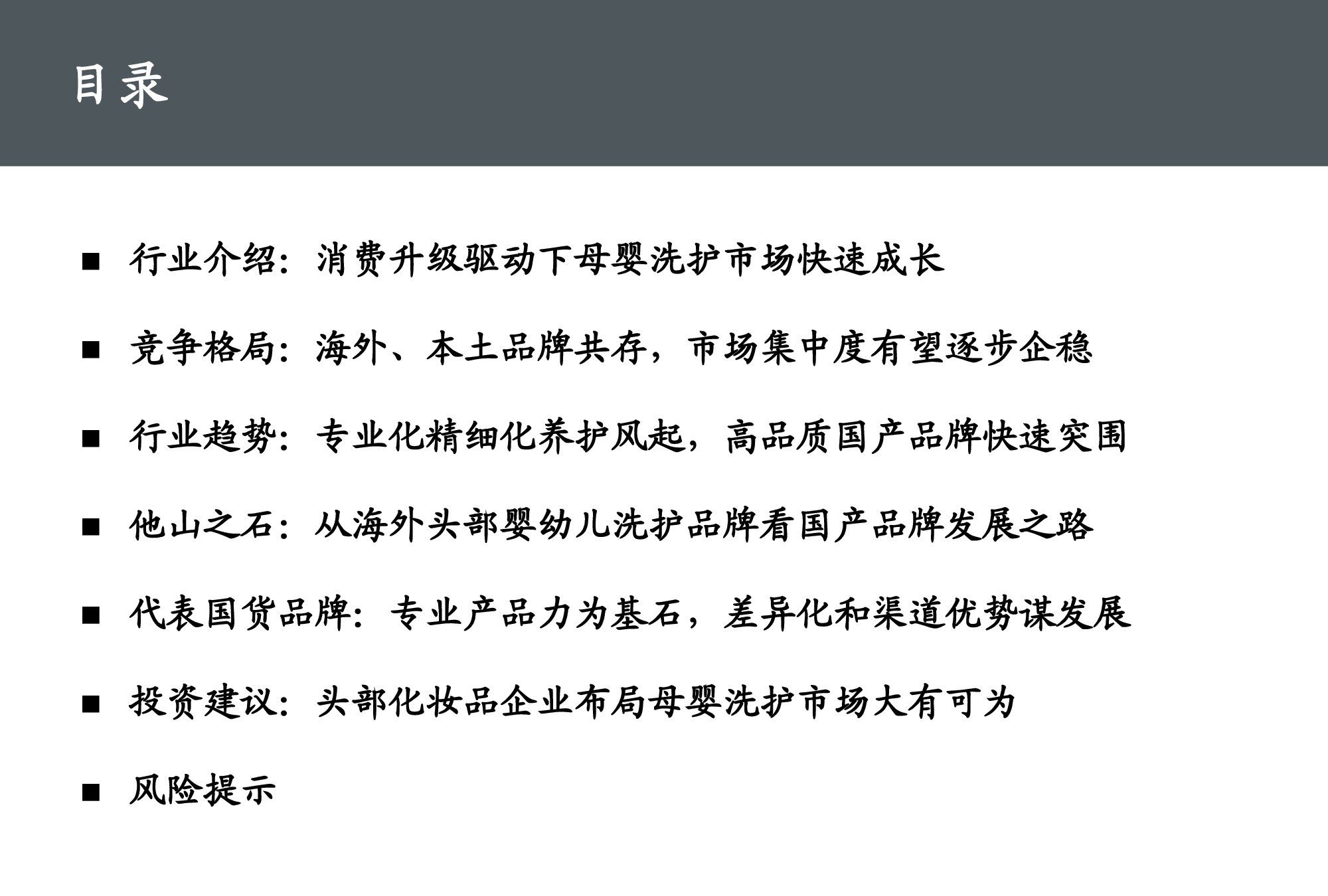

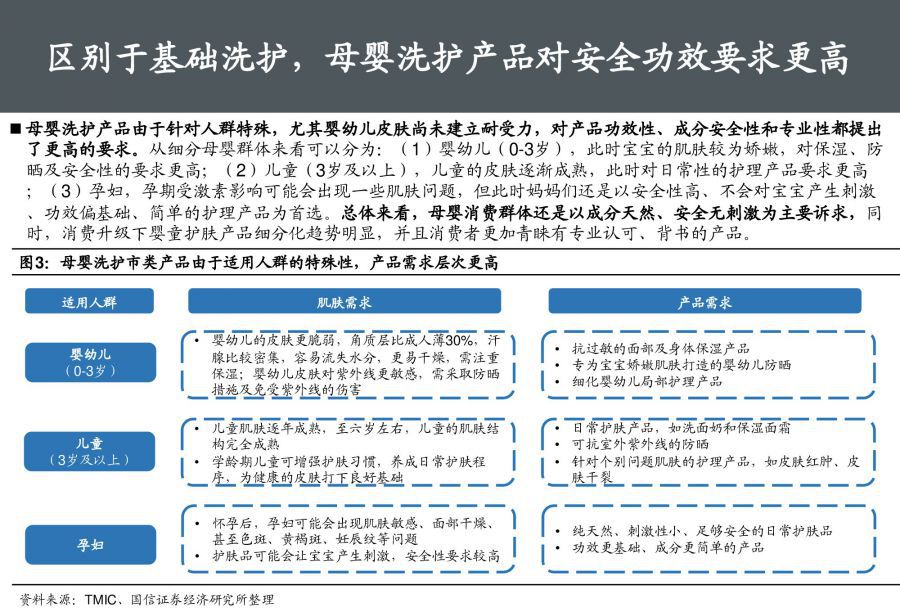

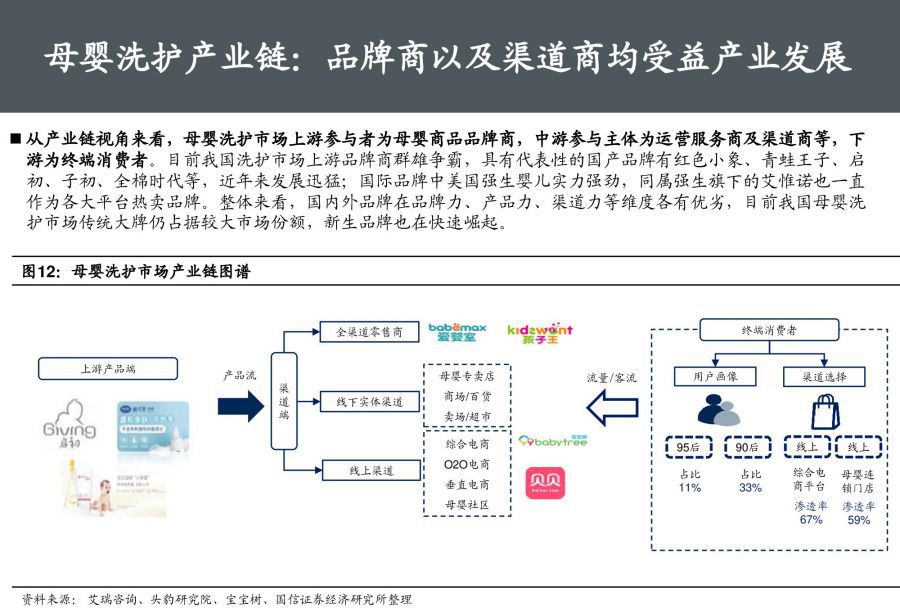

母婴洗护用品面向整个孕产周期和婴幼儿成长周期的人群,包括“准妈妈”、孕妇、产妇以及11岁以下的婴幼 儿,已成为刚需品类。由于母婴群体身体情况的特殊性,对于洗护用品的成分有更高的要求。目前母婴洗护用品 主要包括:1) 护肤用品:身体油、面霜、乳液、爽身粉及防晒护理用品(防晒产品、晒后护理用品等);孕产 护肤类产品,如产后修复等;2) 洗浴用品:沐浴产品(沐浴添加剂、香皂、沐浴露、洗发露、沐浴球等)、香 氛类(婴儿古龙水、驱蚊止痒液)及洗漱用品(产妇牙刷、牙膏)等;3) 清洁用品:洗衣液、餐具清洁液、空 气净化喷雾及婴儿湿巾等;4)彩妆用品:儿童彩妆、孕妈彩妆等; 5)防尿用品:纸尿裤等;

预计市场规模超300亿,未来有望保持两位数增长

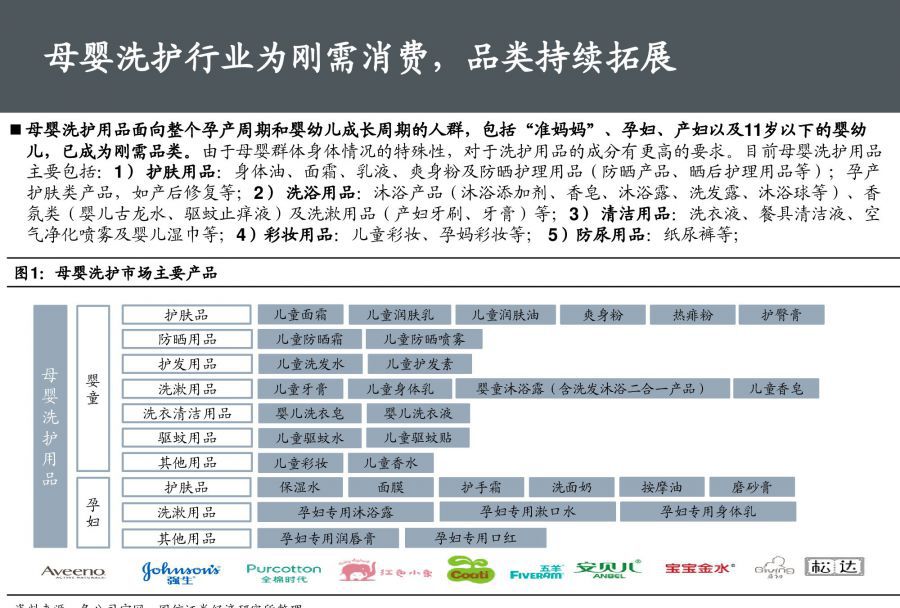

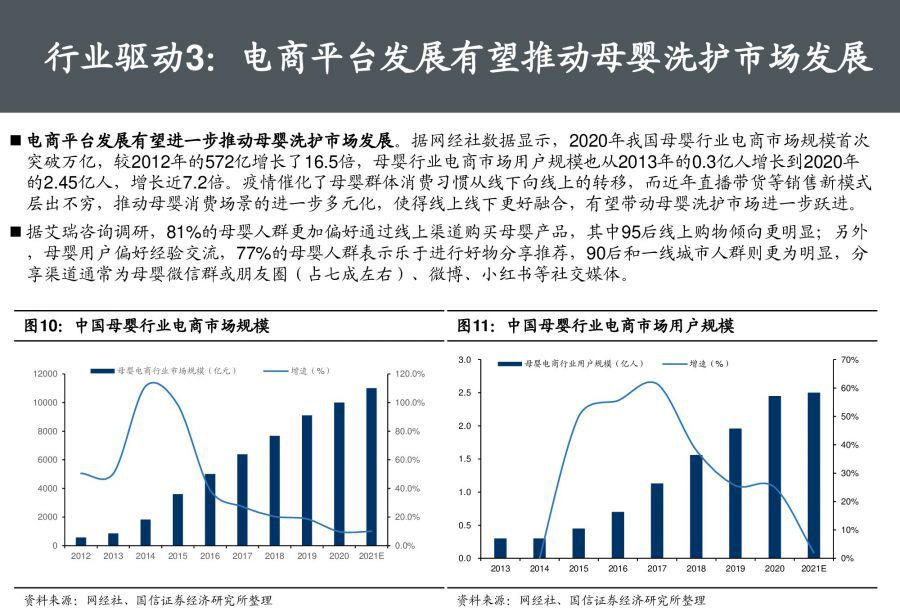

受益于母婴电商发展、品类创新升级,我国婴童洗护市场规模稳健增长。据欧睿数据显示,2020年我国母婴洗 护品市场规模达284.4亿元,同比增长10.0%,2016-2020年CAGR为13.61%,其中欧睿母婴洗护用品包括婴童 和孕产妇护发、护肤、防晒、洗漱用品;由于近年来家长对母婴洗护品安全性、功能性等方面的要求不断增强 ,母婴洗护品的产品种类不断丰富,市场持续吸引新品牌入局;同时受益于线上渠道爆发带来的增量需求,以 及消费力持续升级下客单价的提升,婴童洗护品市场规模有望持续扩大,预计2021年市场规模为328.1亿元, 2025年达到500.41亿元,2021E-2025E CAGR约11.1%。

2 竞争格局:海外、本土品牌共存,市 场集中度有望逐步企稳

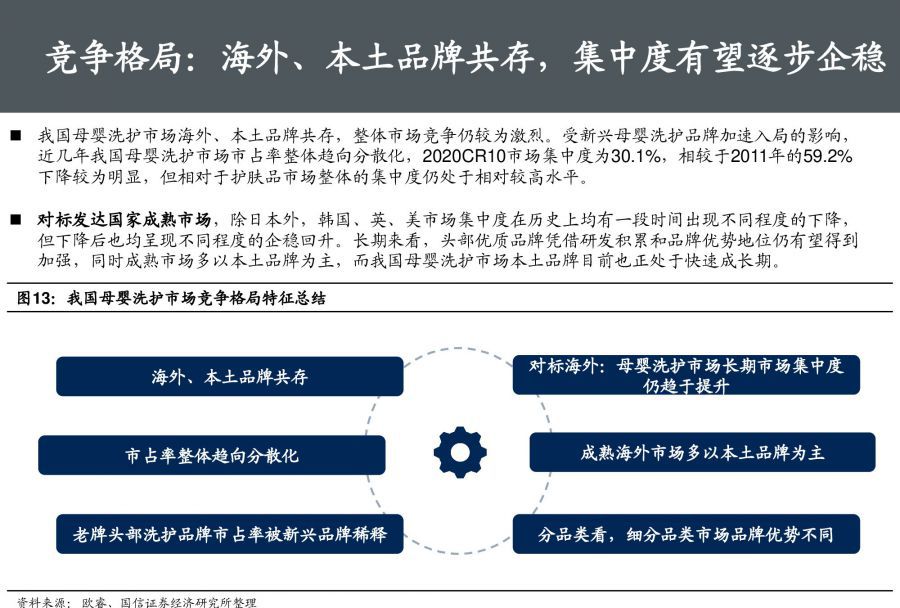

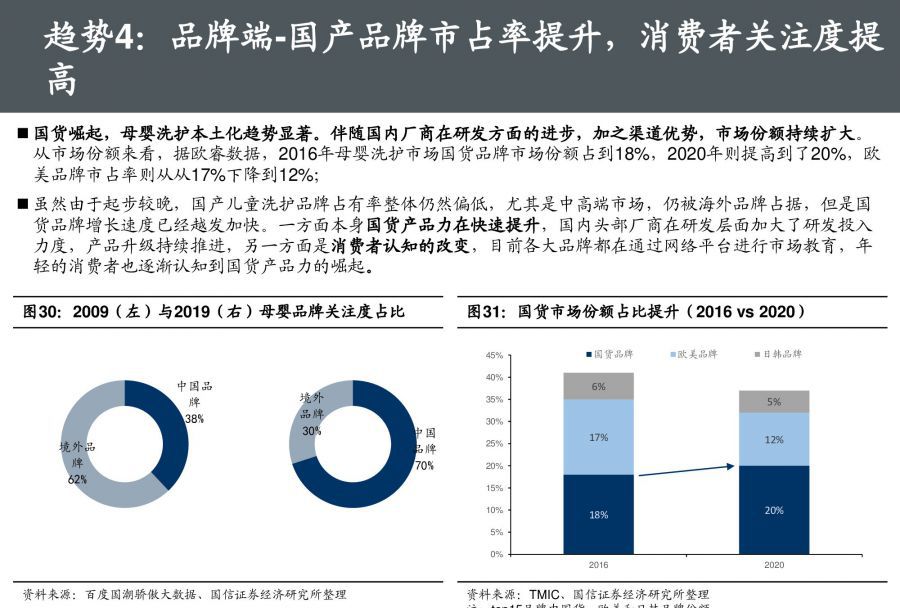

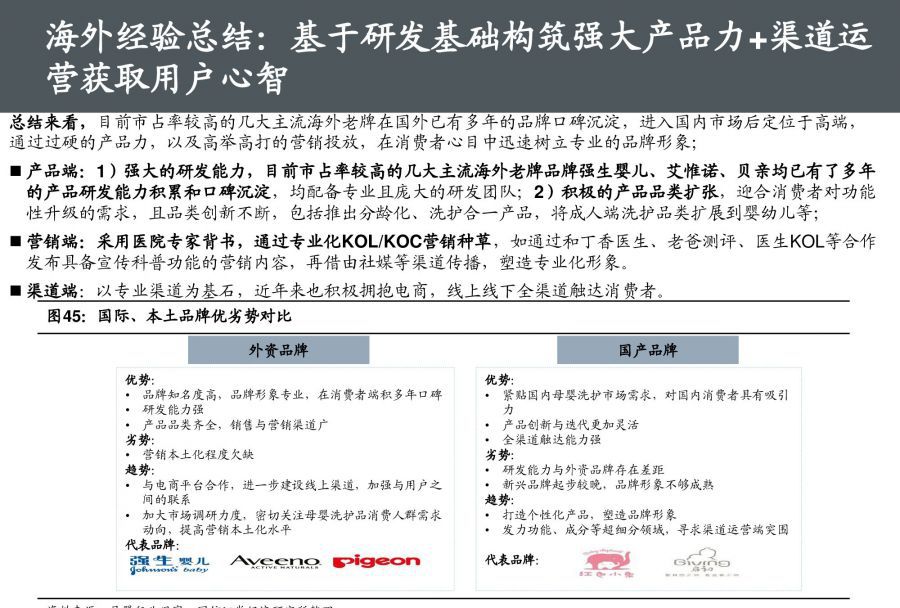

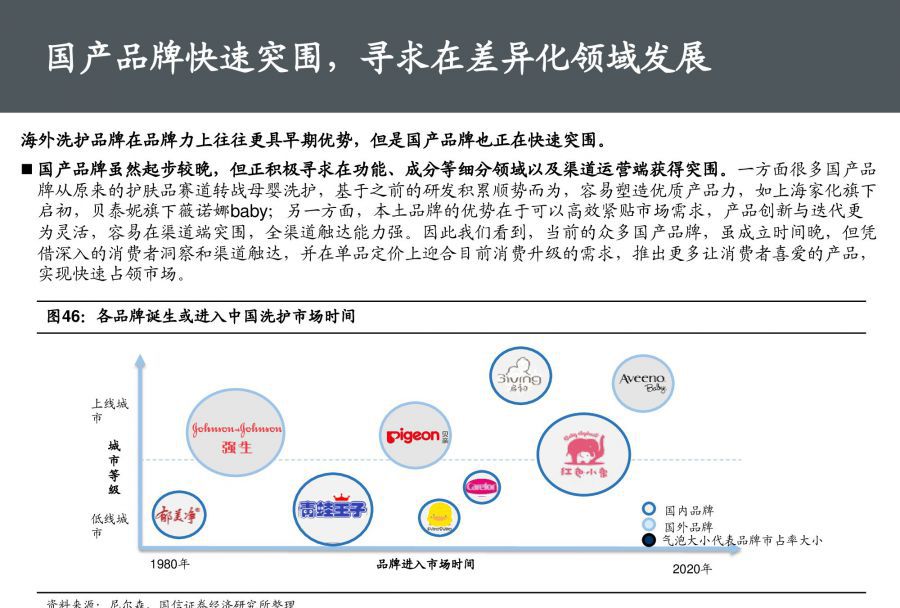

我国母婴洗护市场海外、本土品牌共存,整体市场竞争仍较为激烈。受新兴母婴洗护品牌加速入局的影响, 近几年我国母婴洗护市场市占率整体趋向分散化,2020CR10市场集中度为30.1%,相较于2011年的59.2% 下降较为明显,但相对于护肤品市场整体的集中度仍处于相对较高水平。

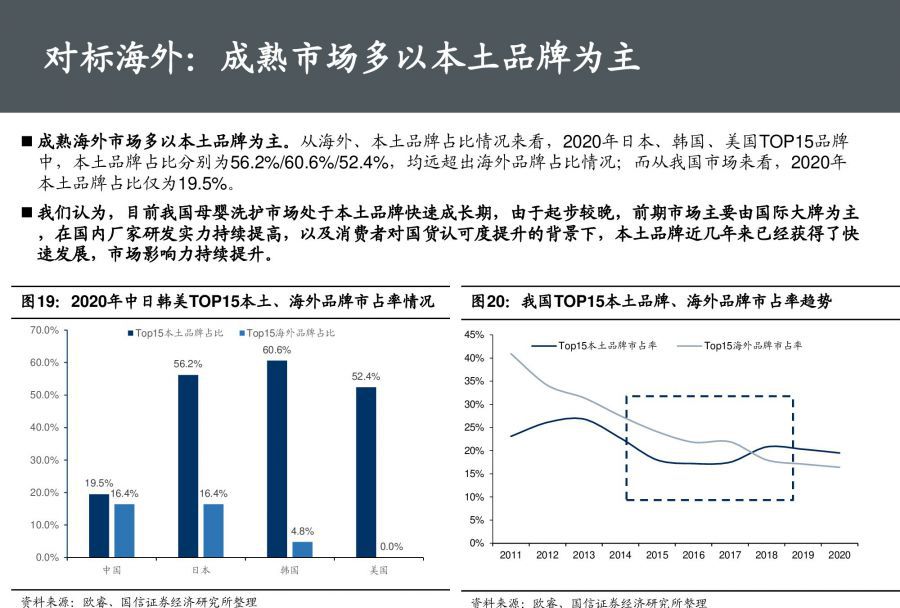

对标发达国家成熟市场,除日本外,韩国、英、美市场集中度在历史上均有一段时间出现不同程度的下降, 但下降后也均呈现不同程度的企稳回升。长期来看,头部优质品牌凭借研发积累和品牌优势地位仍有望得到 加强,同时成熟市场多以本土品牌为主,而我国母婴洗护市场本土品牌目前也正处于快速成长期。

竞争格局:我国母婴洗护市场海外、本土品牌共存

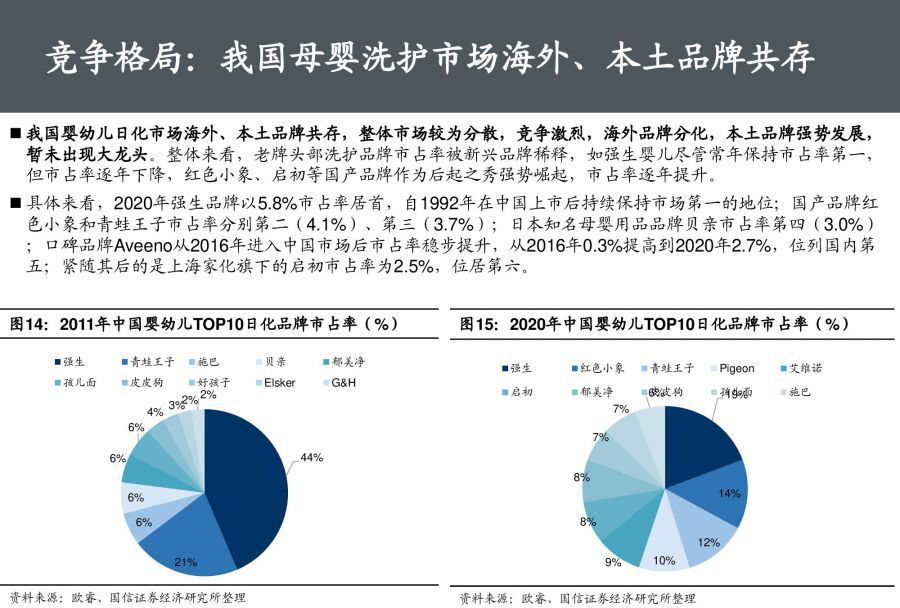

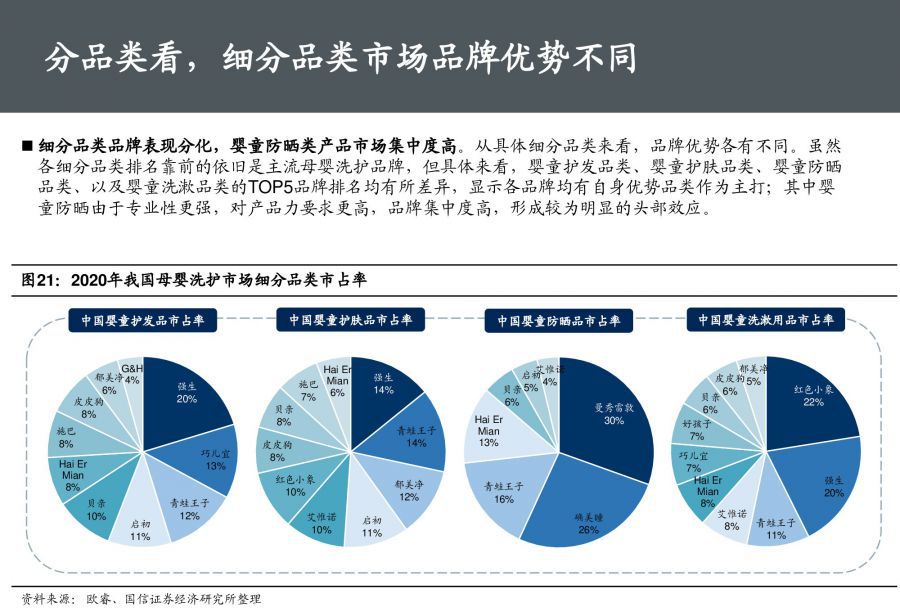

我国婴幼儿日化市场海外、本土品牌共存,整体市场较为分散,竞争激烈,海外品牌分化,本土品牌强势发展, 暂未出现大龙头。整体来看,老牌头部洗护品牌市占率被新兴品牌稀释,如强生婴儿尽管常年保持市占率第一, 但市占率逐年下降,红色小象、启初等国产品牌作为后起之秀强势崛起,市占率逐年提升。

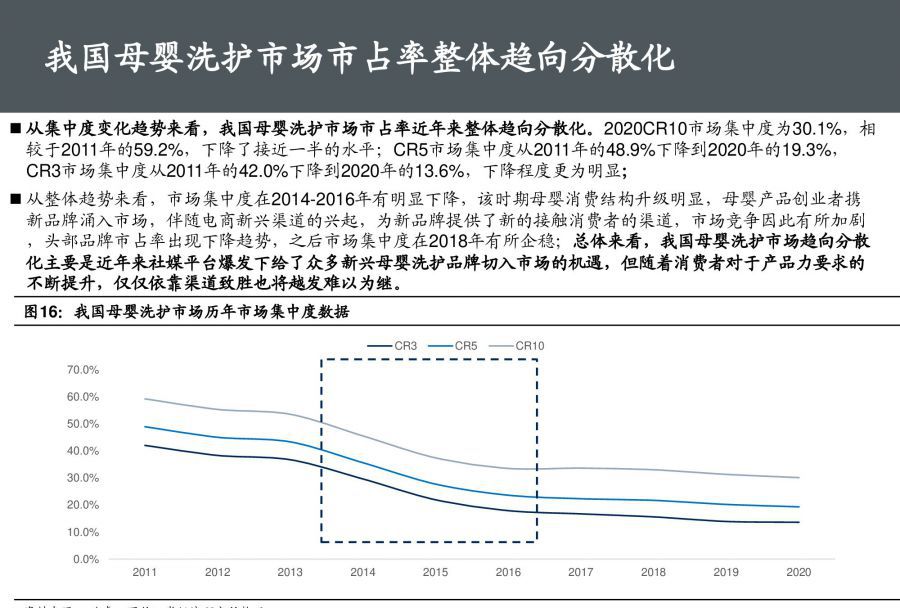

我国母婴洗护市场市占率整体趋向分散化

从集中度变化趋势来看,我国母婴洗护市场市占率近年来整体趋向分散化。2020CR10市场集中度为30.1%,相 较于2011年的59.2%,下降了接近一半的水平;CR5市场集中度从2011年的48.9%下降到2020年的19.3%, CR3市场集中度从2011年的42.0%下降到2020年的13.6%,下降程度更为明显;

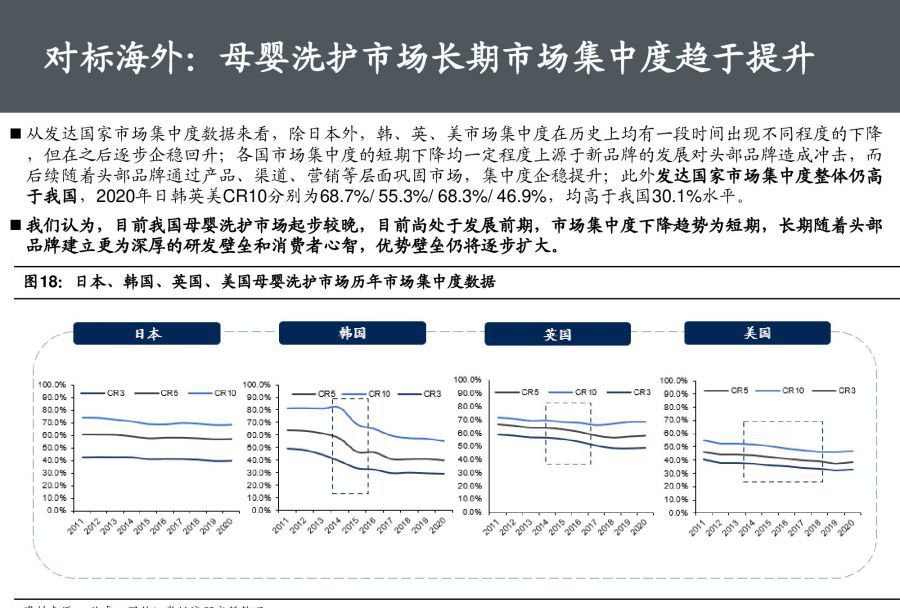

对标海外:母婴洗护市场长期市场集中度趋于提升

从发达国家市场集中度数据来看,除日本外,韩、英、美市场集中度在历史上均有一段时间出现不同程度的下降 ,但在之后逐步企稳回升;各国市场集中度的短期下降均一定程度上源于新品牌的发展对头部品牌造成冲击,而 后续随着头部品牌通过产品、渠道、营销等层面巩固市场,集中度企稳提升;此外发达国家市场集中度整体仍高 于我国,2020年日韩英美CR10分别为68.7%/ 55.3%/ 68.3%/ 46.9%,均高于我国30.1%水平。我们认为,目前我国母婴洗护市场起步较晚,目前尚处于发展前期,市场集中度下降趋势为短期,长期随着头部 品牌建立更为深厚的研发壁垒和消费者心智,优势壁垒仍将逐步扩大。

3 行业趋势:专业化养护风起,高品质国产品牌快速突围

趋势1:需求端-年轻消费群体注重专业化、精细化育儿

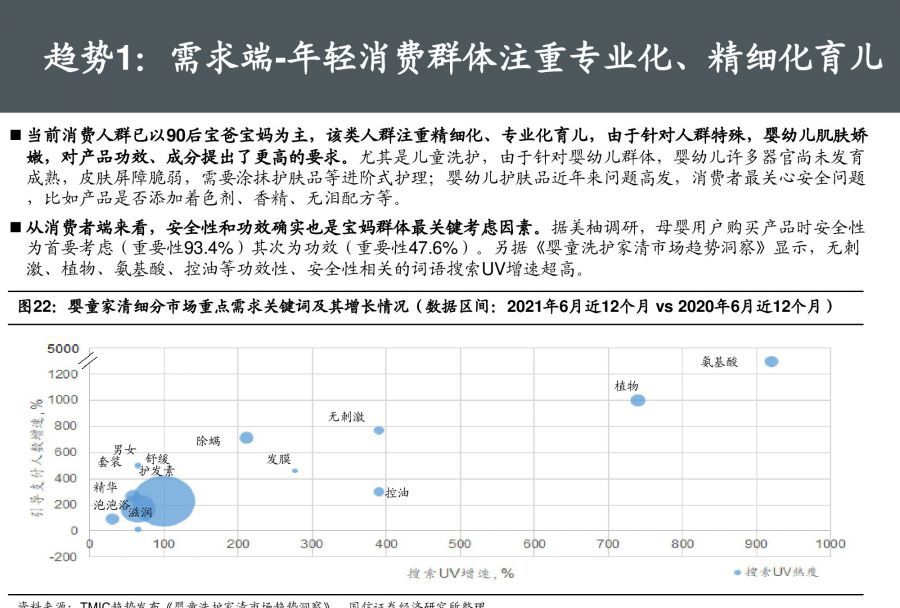

当前消费人群已以90后宝爸宝妈为主,该类人群注重精细化、专业化育儿,由于针对人群特殊,婴幼儿肌肤娇 嫩,对产品功效、成分提出了更高的要求。尤其是儿童洗护,由于针对婴幼儿群体,婴幼儿许多器官尚未发育 成熟,皮肤屏障脆弱,需要涂抹护肤品等进阶式护理;婴幼儿护肤品近年来问题高发,消费者最关心安全问题 ,比如产品是否添加着色剂、香精、无泪配方等。

从消费者端来看,安全性和功效确实也是宝妈群体最关键考虑因素。据美柚调研,母婴用户购买产品时安全性 为首要考虑(重要性93.4%)其次为功效(重要性47.6%)。

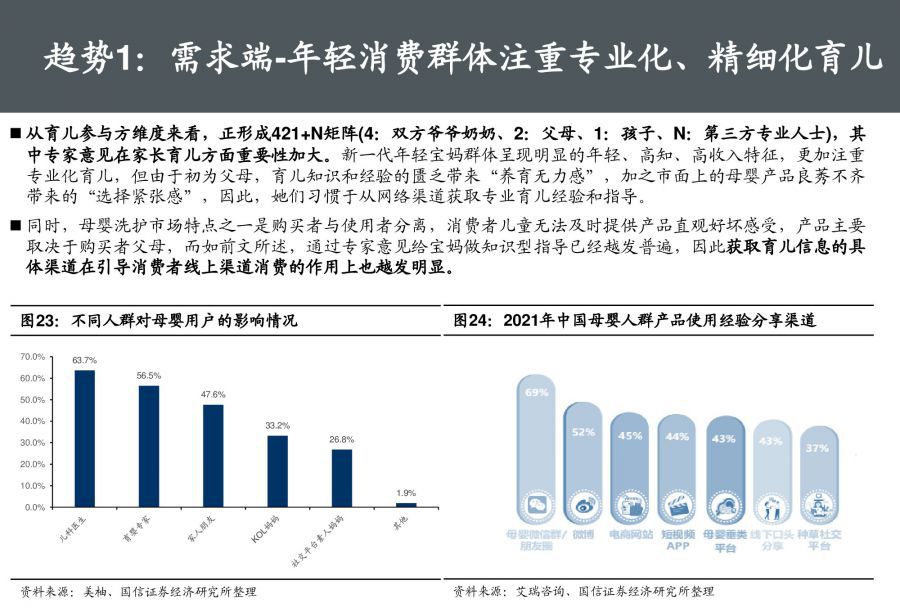

从育儿参与方维度来看,正形成421+N矩阵(4:双方爷爷奶奶、2:父母、1:孩子、N:第三方专业人士),其 中专家意见在家长育儿方面重要性加大。新一代年轻宝妈群体呈现明显的年轻、高知、高收入特征,更加注重 专业化育儿,但由于初为父母,育儿知识和经验的匮乏带来“养育无力感”,加之市面上的母婴产品良莠不齐 带来的“选择紧张感”,因此,她们习惯于从网络渠道获取专业育儿经验和指导。

同时,母婴洗护市场特点之一是购买者与使用者分离,消费者儿童无法及时提供产品直观好坏感受,产品主要 取决于购买者父母,而如前文所述,通过专家意见给宝妈做知识型指导已经越发普遍,因此获取育儿信息的具 体渠道在引导消费者线上渠道消费的作用上也越发明显。

趋势2:产品端-理念升级,产品精细化多样化需求加码

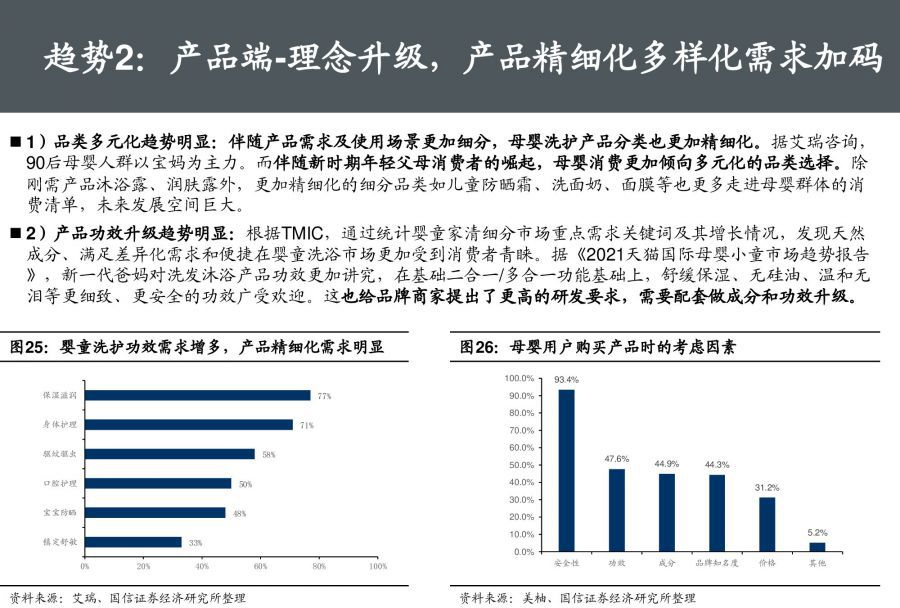

1)品类多元化趋势明显:伴随产品需求及使用场景更加细分,母婴洗护产品分类也更加精细化。据艾瑞咨询, 90后母婴人群以宝妈为主力。而伴随新时期年轻父母消费者的崛起,母婴消费更加倾向多元化的品类选择。除 刚需产品沐浴露、润肤露外,更加精细化的细分品类如儿童防晒霜、洗面奶、面膜等也更多走进母婴群体的消 费清单,未来发展空间巨大。

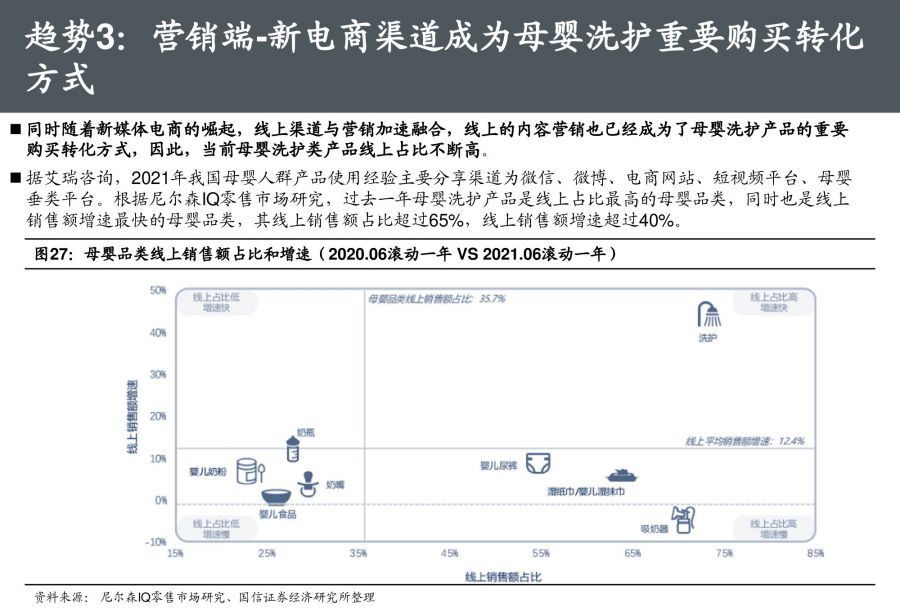

2)产品功效升级趋势明显:根据TMIC,通过统计婴童家清细分市场重点需求关键词及其增长情况,发现天然 成分、满足差异化需求和便捷在婴童洗浴市场更加受到消费者青睐。新一代爸妈对洗发沐浴产品功效更加讲究,在基础二合一/多合一功能基础上,舒缓保湿、无硅油、温和无 泪等更细致、更安全的功效广受欢迎。这也给品牌商家提出了更高的研发要求,需要配套做成分和功效升级。同时随着新媒体电商的崛起,线上渠道与营销加速融合,线上的内容营销也已经成为了母婴洗护产品的重要 购买转化方式,因此,当前母婴洗护类产品线上占比不断高。

趋势3:营销端-专业风格种草获取用户心智

顺应消费者的变化,当前品牌商在营销打法上也积极进行专家背书,采用KOL种草打造专业形象,获取用户心智 。品牌商紧扣目前母婴群体痛点,在营销端积极寻求医院和专家对产品进行新人背书,同时结合内容营销形式, 与KOL/KOC合作,增强产品在消费者心目中的信任感。例如艾惟诺与“丁香医生”平台合作,利用专家背书给品 牌树立专业化形象,通过直播科普形式直达用户心智,收获大批粉丝;薇诺娜baby产品通过医院、医生背书,在 OTC和月子中心等渠道销售,做强信任壁垒。 总体来看,品牌商积极通过专家信任背书在母婴群体当中建立认同感,特别是伴随当前的短视频直播电商强势发 力,更多品牌加大新媒体平台投入,引入专家直播带货,通过普及知识将品牌心智触达用户,传播品牌价值。

4 他山之石:从海外头部婴幼儿洗护品牌看国产品牌发展之路

艾惟诺:凭借“高端+专业”成为头部品牌

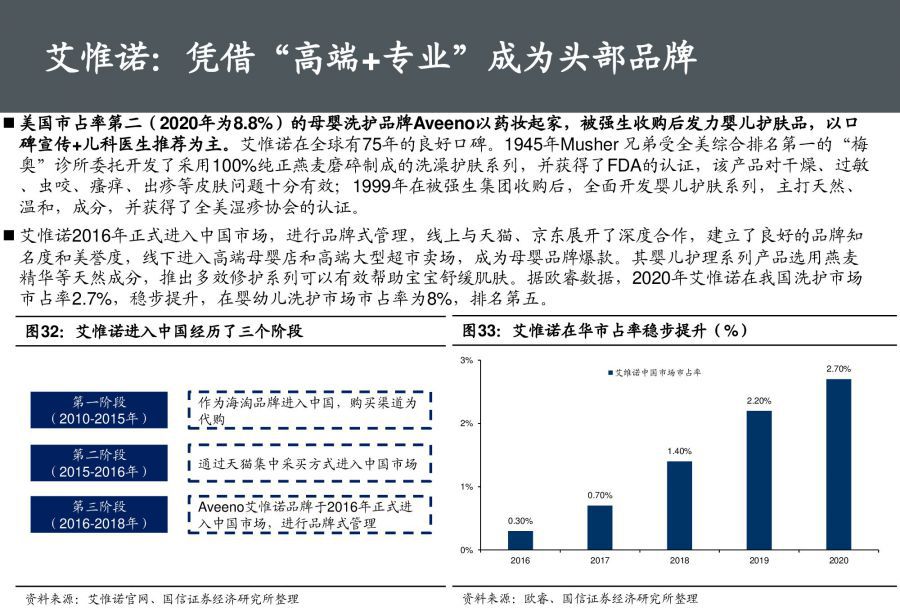

美国市占率第二(2020年为8.8%)的母婴洗护品牌Aveeno以药妆起家,被强生收购后发力婴儿护肤品,以口 碑宣传+儿科医生推荐为主。艾惟诺在全球有75年的良好口碑。1945年Musher 兄弟受全美综合排名第一的“梅 奥”诊所委托开发了采用100%纯正燕麦磨碎制成的洗澡护肤系列,并获得了FDA的认证,该产品对干燥、过敏 、虫咬、瘙痒、出疹等皮肤问题十分有效;1999年在被强生集团收购后,全面开发婴儿护肤系列,主打天然、 温和,成分,并获得了全美湿疹协会的认证。

艾惟诺2016年正式进入中国市场,进行品牌式管理,线上与天猫、京东展开了深度合作,建立了良好的品牌知 名度和美誉度,线下进入高端母婴店和高端大型超市卖场,成为母婴品牌爆款。其婴儿护理系列产品选用燕麦 精华等天然成分,推出多效修护系列可以有效帮助宝宝舒缓肌肤。据欧睿数据,2020年艾惟诺在我国洗护市场 市占率2.7%,稳步提升,在婴幼儿洗护市场市占率为8%,排名第五。

强生婴儿:背靠强生集团强大医药背景发展壮大

作为全球销量第一的婴儿洗护品牌,成立于1886年,距今已有135年历史;强生集团本身是全球规模 最大的医疗卫生保健品及消费者护理产品企业,旗下产品覆盖领域包括婴儿健康护理、成人护肤品、女性健康护 理用品、视力保健及个人健康护理五大系列。母婴板块方面,强生布局不同细分市场,目前旗下有五个各具品牌 特色和市场定位的母婴相关品牌,分别为强生婴儿、艾维诺、嗳呵、 Zarbee’s和李施德林,多点布局、完善母 婴行业矩阵。背靠强生集团的强大研发能力,强生婴儿的产品力毋庸置疑,婴儿皮肤领域90%的论文和同行评议 科研文献都由强生提供了支持,在消费者心目中树立起专业形象。

贝亲:科技引领产品迭代

贝亲产品种类全面,品牌力强:贝亲创立于1957年,是日本全品类母婴用品品牌,产品涵盖母乳喂养、奶瓶奶 嘴、宝宝肌肤护理、衣物清洗等多个方面。以奶瓶为核心产品,通过长久产品力创新及品牌力塑造成为日本国 民母婴洗护品牌,2020年在日本市占率4.9%,排名第五。 贝亲于2002年正式进入中国市场,自进入以来一直居最受欢迎的母婴品牌前3名,并且连续3年在双十一活动期 间销售额突破亿元。目前在我国药用洗护用品市占率达7.1%,其持续的研发投入使得品牌保持良好的产品更新 速度,如领先推出护臀膏等新产品,在母婴产业内始终以研发创新引领行业发展。

5 代表国货品牌:专业产品力为基石, 差异化和渠道优势谋发展

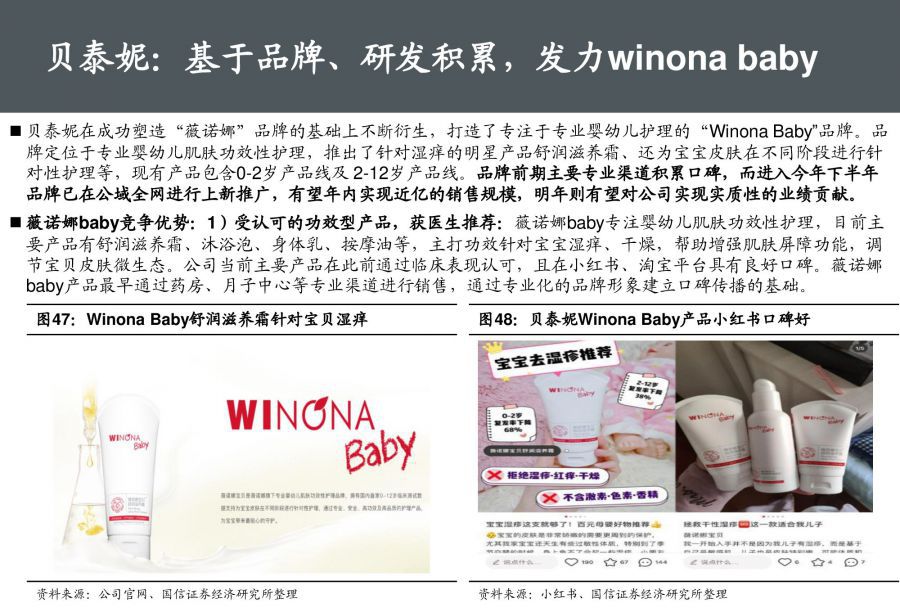

贝泰妮:基于品牌、研发积累,发力winona baby

贝泰妮在成功塑造“薇诺娜”品牌的基础上不断衍生,打造了专注于专业婴幼儿护理的“Winona Baby”品牌。品 牌定位于专业婴幼儿肌肤功效性护理,推出了针对湿痒的明星产品舒润滋养霜、还为宝宝皮肤在不同阶段进行针 对性护理等,现有产品包含0-2岁产品线及 2-12岁产品线。品牌前期主要专业渠道积累口碑,而进入今年下半年 品牌已在公域全网进行上新推广,有望年内实现近亿的销售规模,明年则有望对公司实现实质性的业绩贡献。

上美集团:旗下母婴日化品牌红色小象快速发展

上美集团成立于2004年,专注化妆品的研发、设计、生产、销售及服务。目前旗下拥有“韩束”、“一叶子”、 “红色小象”、“花迷”、“Cosmetea”等品牌,产品覆盖护肤、面膜、高端洗护、母婴护理、彩妆等众多品类 。21年初公司签署了上市辅导协议,正式启动IPO进程。

上美集团旗下母婴日化品牌—红色小象创立于2015年,发展迅速,创立第二年就位列市占率第10(1.5%)。 2019年红色小象销售额突破13亿元,2020年一、二季度天猫旗舰店实现100%、120%的高速增长,稳居母婴化 妆品类首位,据天猫生意参谋,自2019年起红色小象在天猫母婴类目的销售表现持续亮眼,截至2021年8月17日 ,旗舰店粉丝已突破420万。

报告节选: