©️原创作者 | 李新笛

8月10日美股盘前,满帮集团公布了截至2021年6月30日的2021年度二季度财报。这是满帮集团上市以来发布的首份财报。财报发布后,截至财报发布当日美股收盘,满帮集团股价上涨5.89%,收盘价为14.02美元,总市值152.24亿美元。

总体来看,这份财报所呈现的内容较为亮眼:

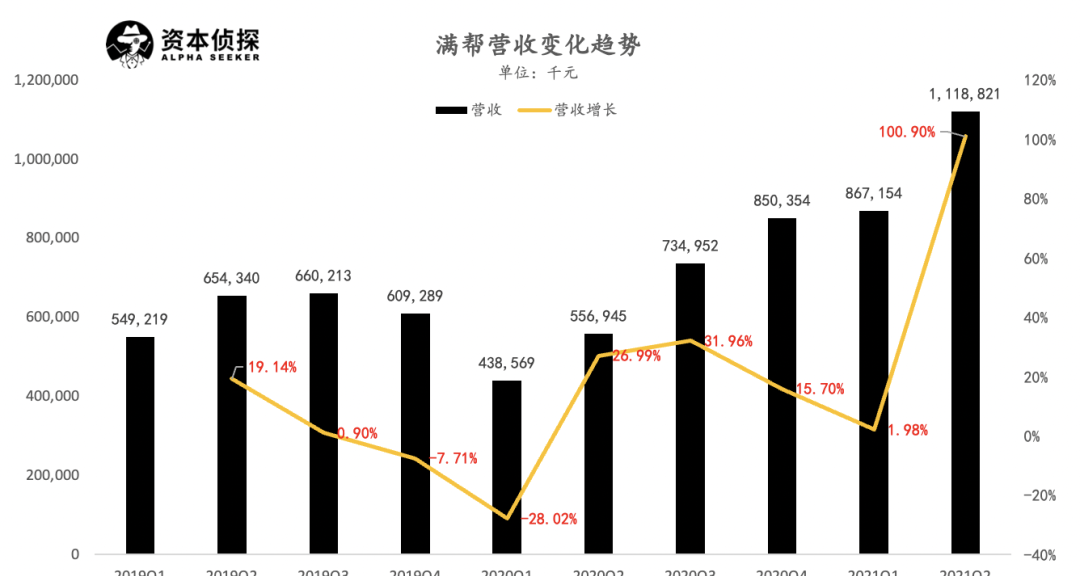

- 2021年第二季度,满帮集团的营收为11.19亿元(以下内容如无特殊指代均为人民币),同比增长100.9%;

- 满帮集团2021年第二季度运营亏损为20.4亿元,Non-GAAP下经调整净利润与上年同期相比已经转正,为9950万元;

- 满帮集团的多项业务数据均实现增长,其中成交GTV同比增长57.8%,履约订单量同比增长87.9%,发货货主平均月活同比增长40.3%。

此前,受国内政策及中概股整体出清泡沫等因素性影响,市场对满帮集团信心减少——自6月22日上市以来,满帮集团的股价震荡明显,在七月下旬一度腰斩至7.95美元,此后其股价有所回升。而震荡的原因之一是满帮集团旗下的“运满满”和“货车帮”平台遭遇网络安全审查。

另外,「资本侦探」注意到,本季度满帮集团毛利水平的大幅提升,主要是由于与增值税、相关附加税费、以及政府税收返还等因素,导致成本项下降所致。剔除增值税对毛利率的影响后,公司Non-GAAP下仍然难以实现盈利。

2021年6月满帮集团在纽交所上市

高投入高营收,盈利主要靠税项调节

作为数字化货运平台,满帮集团所做的其实是分散的公路货运市场中的“撮合生意”——将货运需求者与货车司机通过平台更高效地联系在一起。满帮集团也因此从两边获利:向货运需求者收取会员费、向货运司机收取佣金、从供需双方的交易中赚取差价。此外,满帮集团的另一大业务是为货运司机提供信贷、保险等一条龙金融服务。

国家统计局报告显示,中国有着世界上最大的公路运输市场——2019年中国货运量约为470亿吨,超7成通过公路运输。从满帮集团的营收来看,其显然从广阔市场中获利颇丰。

根据财报,满帮集团2021年Q2营收达到11.19亿元,同比增长100.9%。

从具体业务来看,满帮集团的货运匹配服务一直是主要的收入来源且增长迅速,2021年Q2该项的营收达到9.38亿元,同比增长109.8%,占总营收比例高达83.8%。该项业务在2019年和2020年在总营收占比也分别达到了71.6%和75.5%。

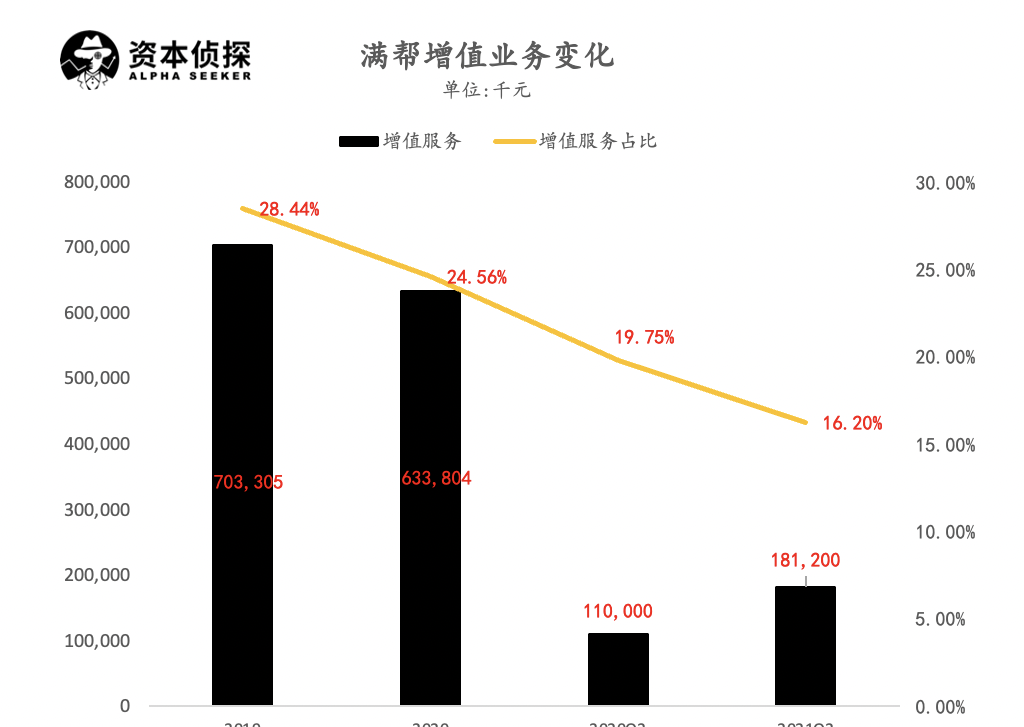

此外,满帮集团的增值业务营收,在2020年和2021年Q2分别为1.1亿元和1.81亿元,营收占比为19.75%、16.20%。

在盈利方面,满帮集团本季度已经实现扭亏为盈,Non-GAAP下经调整净利润从去年同期的亏损3913.5万元变为本季度的盈利9954.6万元。

之所以在本季度集团实现盈利,从拆分来看,主要是得益于公司毛利水平的大幅提升。本季度,满帮集团实现毛利润4.92亿元,同比大幅增长175.2%;毛利率也从去年同期的32.1%提升至本季度的44%,毛利率提升近12个百分点。

但从财报披露的情况来看,本季度满帮集团毛利水平的大幅提升,主要是由于与增值税、相关附加税费、以及政府税收返还等因素,导致成本项下降所致。由于增值税在我国属于价外税,且相关抵扣政策是根据开票进行抵扣(与收入确认存在时间差);而政府的税收返还同样存在周期性,与收入确认并不匹配,因此公司本季度毛利率的提升并非经营层面取得的提升,更多是由于收入与税务确认时点差异层面导致的结果。

而在经营费用方面,满帮集团本季度在剔除掉股权激励(SBC)影响后的经营费用为5.21亿元,相比较去年同期的2.62亿元,同比增长98.6%,与收入增幅基本一致,而这也就意味着,剔除掉增值税对毛利率的影响后,公司Non-GAAP下仍然难以实现盈利。

佣金业务效益明显 但面临用户流失风险

此前,满帮集团提高货币化率的主要方式是赚取交易差价、向货运需求者收取会员费等,但满帮集团并不满足于此,并一直着力寻找新的变现方式。

2020年8月,满帮集团在杭州、湖州、绍兴三个城市试点,向货车司机收取佣金。该业务在2021年3月扩展至国内60个城市。仅2021年3月,满帮集团在收取佣金的模式下GTV总量为86亿元人民币,占全部GTV的36.3%。该项业务贡献的营收占总营收的比例也显著提高,在2020年和2021年Q2的营收占比分别为1.7%、17.16%。

不过,收取佣金其实是一把双刃剑,满帮集团寄希望于这些业务提高收入增长能力,但货车司机可能并不愿为此买账。风里来雨里去的货车司机挣钱并不容易,因而对价格分外敏感。一旦收入减少,货车司机随时都可能离开。2020年下旬满帮集团开始向司机收费之后,便遭到了舆论的口诛笔伐,甚至因为定价机制不合理、运营规则不公平、等突出问题,被有关部门约谈并要求整改。

提高货币化率意图明显,但用户流失将会是满帮集团所面临的风险。

增值业务始终没那么重要

与增长迅速的货运匹配服务不同,满帮集团的增值业务却总是不及预期。

财报显示,尽管该业务营收在2021年Q2达到了1.81亿元,比上年同期增长64.73%,但该业务在总营收中的占比却从2020年Q2的19.75%下降到2021年Q2的16.20%。

而这种下降不是一时的。招股书显示,2019年到2020年,该项业务的营收下降近1亿元,其在总营收占比中也下降了将近10%,2020年该业务在总营收的占比为24.5%。由此看出,增值业务虽在2021年营收总额有所增长,但总体而言在对满帮集团的整体营收增长方面,贡献远低于货运业务。

增值业务比重低,这可能与满帮集团对其期待相差甚远。

在招股书中,满帮集团表示增值业务满足了货主和货车司机的需求,能够增强其对平台的粘性。长期来看,增值业务是平台提高货币化率的重要方式。此前,满帮集团的高层也公开表示过对增值业务的期待。据投资者网、创业邦等多家媒体报道,满帮集团的贵阳公共事务负责人赵强曾公开强调,未来满帮的收入来源将主要依赖金融服务业。

与预期有差距的原因何在?

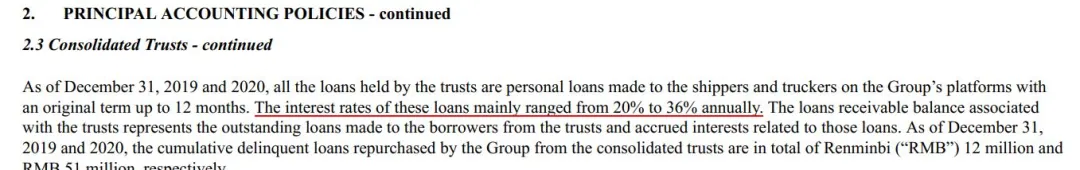

增值业务其实主要是向货主和货运司机提供贷款,贷款业务在2020年占增值业务总营收的74.6%,此外增值业务还包括保险、ETC等服务。根据满帮集团的招股书,贷款的年利率从20%到36%不等,而这样的利率显然已经远超过银行等金融机构消费贷等借款利率。

图源:满帮招股书

从消费端来看,有多少人会愿意消费这样的服务?红星资本局曾经报道,满帮集团的货车司机收入一再下降,因为货主的议价能力很强,因而不断压价。“以前一个月能赚两万多吧,后来用平台接活儿,每个月少了五六千。”

为收入较低的货车司机提供高利率贷款,无疑会加重货车司机的负担,因而其消费意愿可能难以提高,这显然降低了增值业务增长的天花板。

监管与竞争困局难解

总体来看,满帮集团的多项数据增幅很大,但其依然面临持续亏损、用户流失风险和增值业务增长不力的问题。与此同时,满帮集团的外部压力一直未曾消失,并且持续对满帮集团产生巨大影响。

一方面,满帮目前依旧受到强监管影响。7月5日,网络安全审查办公室对满帮旗下的“运满满”“货车帮”实施网络安全审查,审查期间“运满满”“货车帮”停止新用户注册。目前,审查尚未结束,满帮集团因而一直难以拉新。

满帮集团在财报中对监管做出回应、也试图安抚市场情绪:“虽然网络安全审查和疫情为第三季度增长带来不确定性,但我们相信平台的稳健性和覆盖范围较广的运输网络能够让我们保持业务增长。我们将不遗余力地履行我们的企业和社会责任,积极推动相关监管政策的落实。”

另一方面,满帮集团面临的竞争压力一直未减。

正在准备上市的福佑卡车,未来可能成为满帮集团最大的竞争对手。两者同样是通过互联网方式解决车货匹配问题,但运行逻辑大不同:满帮集团主要采用的是撮合、抽成模式,不参与定价、物流交付环节,逻辑类似于58同城;福佑卡车则深入参与货主与司机的交易、把控交易流程,通过算法给运单定价、分配订单。

尽管满帮集团目前在体量、增速、Non-GAAP净利润等方面都表现得优于福佑卡车,但长久来看,福佑卡车的运行模式技术含量更高,这也为其的增长提供更多想象空间。

此外,满帮集团在2020年上半年开辟同城货运业务,试图寻找新的增长点,但与其原本的跨城货运业务相比,同城货运业务的竞争空前——货拉拉在该领域的市场份额一度达到50%,新入局的滴滴在开启同城货运业务仅半年就实现了10万日订单。

为了提高竞争力,满帮集团选择布局自动驾驶领域。IT桔子数据显示,满帮集团从2018年开始,参与了重卡自动驾驶公司智加科技A轮、A+轮、D轮和D+轮的融资,目前该公司已成为满帮集团的独家自动驾驶技术伙伴。今年5月,智加科技被传出将通过SPAC登陆美股,满帮集团在自动驾驶领域如何布局,备受市场期待。

满帮集团的增长潜力很难从一份财报中看出,克服内忧与外患、发力自动驾驶,满帮集团还需要继续向市场证明数字化货运平台的发展潜力。