1、 三重不利因素叠加,国内胎企业绩承压

1.1、 原材料价格触高回落,轮胎与原材料价差收窄后 反弹

自 2017 年以来,随着橡胶价格的下降,轮胎原材料价格指数开始下降,但是 2018 年部分其他橡胶辅料价格较高,因此 2018 年轮胎原材料价格指数仅略微下降: 轮胎主要原材料价格下降,导致原材料成本下降,原材料价格指数呈现下降趋势。 2017 年平均原材料价格指数 151.8,2018 年略微下降至 150.8,2019 年降至 136.6。

2020 年上半年原材料价格继续下降,二三季度跌至底部,四季度开始反弹。轮 胎原材料价格指数也是相同的变化趋势,2020 年 5 月底降至最低 113.8,之后 开始反弹。2020 年平均原材料价格指数 129.0,同比 2019 年下降 5.54%。

2021 年初,大宗原材料价格上涨,轮胎原材料价格指数随之上涨,上涨至最高 点时曾达到 173。随着原材料价格的回落,截至 2021 年 8 月 26 日,轮胎原材 料价格指数已经回落至 162。

自 2020 年三季度开始,大宗化学品价格开始上涨,轮胎原材料价格呈现上涨的 趋势,特别是 2021 年一季度,原材料价格大幅上涨。虽然轮胎企业发布了几轮 涨价情况,但是国内零售市场传导需要一定的时间,且原装配套轮胎价格上涨还 具有一定的滞后性,因此短期看,轮胎与原材料的价格逐渐收窄,轮胎企业业绩 短期承压。

1.2、 海运费暴涨且一箱难求

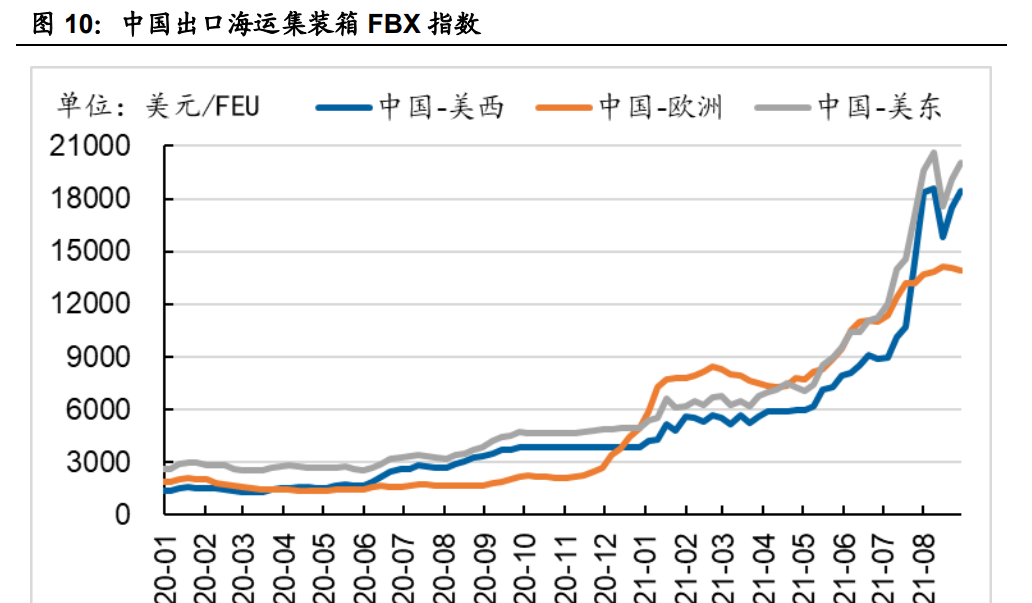

2021 年上半年,全球货物贸易旺盛,集运需求强劲。随着新冠疫情持续蔓延, 全球累计确诊病例已超过 2 亿例,全球疫情仍为主要挑战,加之苏伊士运河的堵 塞和盐田港疫情的影响,海外港口作业效率下降,拥堵严重,集装箱周转率下降, 海运费持续走高,目前已高出平常 5 倍以上,甚至一些海运航线上涨近 10 倍。

截至 2021 年 8 月 29 日,中国到美西港口的 FBX 指数(波罗的海集装箱货运指 数)为 18425 美元/FEU(注:FEU 是指以长度为 40 英尺为国际计量单位的集 装箱),是 2020 年同期的 5.52 倍,是 2020 年初的 13.44 倍;中国到美东港口 的 FBX 指数为 20057 美元/FEU,是 2020 年同期的 5.17 倍,是 2020 年初的 7.57 倍;中国到欧洲港口的 FBX 指数为 13889 美元/FEU,是 2020 年同期的 8.15 倍,是 2020 年初的 7.36 倍。海运需求的增速远大于集装箱船运力的增速, 运力的增长不能满足出口增长的需求,造成短期供需错配,带来海运资源的紧张, 集装箱运价不断攀升。

我们假设一个 40 英尺的集装箱可以装载约 800 条较大尺寸半钢胎,假设平均半 钢胎不含税价格 240 元/条,按照汇率 6.46 计算,该集装箱所装载的半钢胎货值 约 2.97 万美元。按照 FBX 指数来看,2.97 万美元货值的轮胎对应的航线运费, 目前美西为1.84万美元(占货值的61.95%),美东为2万美元(占货值的67.34%), 欧洲为 1.39 万美元(占货值的 46.8%),不断攀升的海运费对轮胎出口交货量产 生较强的压制。

1.3、 东南亚轮胎双反终裁落地,国内胎企成本优势再 次得到验证

北京时间 2021 年 5 月 24 日美国商务部对来自韩国、泰国、越南及中国台湾地 区的乘用车和轻卡车轮胎产品作出反倾销和反补贴税终裁。 本次反倾销和反补贴税最终裁定反倾销税率分别为韩国 14.72%-27.05%、中国 台湾地区 20.04%-101.84%、泰国 14.62%-21.09%、越南 0-22.27%;越南反 补贴税率为 6.23%-7.89%。其中玲珑轮胎反倾销税率为 21.09%,赛轮轮胎反倾 销税率为 0,反补贴税率为 6.23%。

根据终裁审核结果,在最初对泰国申报税率 106.4%-217.5%的情况下,反倾销 终裁结果仅为 14.62%-21.09%;在对越南申报税率 14.73%-33.06%的情况下, 结果仅为 0-22.27%。说明部分优质国内胎企的海外工厂确实存在较少或者不存 在的实际的倾销行为。国内胎企的成本优势再次得到验证。

2、 全球轮胎概况

2.1、 全球海外胎企业绩增长

从全球主要胎企的半年度净利润来看,第一、二梯队的胎企均于 2021H1 迎来了 业绩爆发,其中除了倍耐力以外的其他胎企,相比 2019H1 仍有不俗的增长。相 较之下,第三梯队中的国内胎企由于 2020H1 业绩的逆势增长,导致 2021H1 净利润增速放缓。

与净利润的表现类似,从全球主要胎企的半年度毛利率来看,尽管第一、二梯队 的胎企于 2020H1 均遭遇了毛利率的下滑,但在 2021H1 也都迎来了毛利率的反 弹,其中除了倍耐力以外的其他胎企,2021H1 毛利率均反弹超过 2019 年同期 水平。相较之下,第三梯队的国内胎企尽管在 2020H1 实现了毛利率的逆势增长, 但 2021H1 毛利率有所受挫,小于 2019 年同期水平。

2.2、 全球轮胎市场销量增长,半钢胎增长尤其显著

2021 年 H1 全球乘用车和轻卡轮胎配套市场销量 1.84 亿条,替换市场销量 5.55 亿条,;卡客车轮胎配套市场销量 0.31 亿条,替换市场销量 0.79 亿条。2021 年 H1 全球乘用车和轻卡轮胎合集销量 7.38 亿条,同比+32.3%;2021 年 H1 全球 卡客车轮胎合集销量 1.1 亿条,同比+23.7%;2021H1 全球轮胎市场总销量 8.48 亿条,同比+31.1%。 从全球乘用车配套轮胎销量同比数据来看,中国与北美的销量呈现一定的跷跷板 效应,从 2020 年开始,由于疫情的影响,中国的销量数据领先北美两个月变化。 全球乘用车替换轮胎的销量同比数据同样显示了中国销量数据是北美 2 个月领 先的指标,但与配套市场相比,替换市场的销量数据波动更加平稳。

3、 海外胎企业绩高增,对下半年市场保持乐观

3.1、 米其林业绩大幅反弹,看好全年市场销量

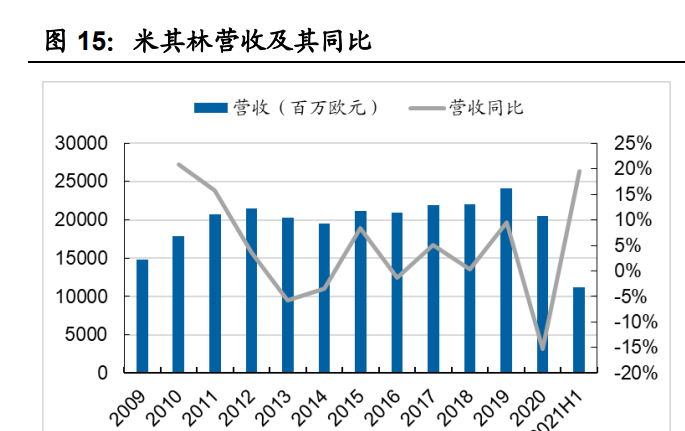

2021 年上半年,米其林实现营收 111.92 亿欧元,同比增长 19.6%;毛利 33.85 亿欧元,同比增长 49.1%,毛利率 30.2%,同比增长 6.0pct;净利润 10.3 亿欧 元,同期扭亏为盈,净利率 9.2%,同比增长 10.7pct;存货 47.4 亿欧元,同比 增长 7.5%。

米其林上半年净利润的增长主要源于毛利的贡献,其中包括轮胎价格、销量和原 材料成本的影响。米其林上半年营收的增长主要受销量提升的拉动,占比 22.8%,另外价格混合 效应带来正的影响效应,占比 2.4%;汇率带来负的影响效应,占比 5.9%。

据公司最新披露的中报显示,公司对 2021 全年的销量保持略高于市场的乐观, 对下半年价格混合/原材料效应保持中性判断(全年乐观),对原材料价格与汇率 的影响保持强烈悲观。同时,公司对 2021 营业利润的测算上调了 3 亿欧元,增 至 28 亿欧元。

3.2、 普利司通业绩逐步回暖,上调全年营收预期

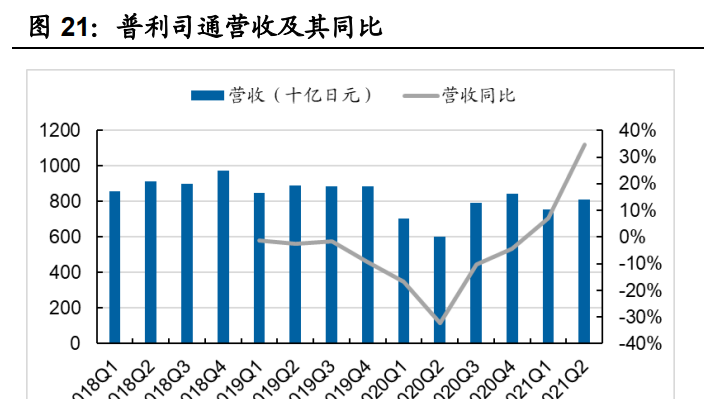

2021 年 Q2,普利司通实现营收 8119 亿日元,同比增长 34.6%,环比增长 7.3%; 毛利 3224 亿日元,同比增长 65.2%,环比增长 8.8%;毛利率 39.7%,同比增 长 7.4pct,环比增长 0.5pct;净利润 634 亿日元,同比扭亏为盈,环比增加 5.7%; 净利率 7.8%,同比增长 14.7pct,环比减少 0.1pct;存货 5669 亿日元,同比减少 4.7%,环比增长 7.9%。

普利司通上半年净利润的增长主要源于毛利的贡献,其中包括轮胎价格、销量和 原材料成本的影响。

据公司最新披露的中报显示,公司预计 2021 年天然橡胶和原油价格将维持在很 高的水平,并且随着需求复苏,对轮胎的需求也在提升,特别是芯片短缺将在下 半年解决,是配套市场的需求得以恢复。基于以上判断,公司将 2021 全年营收 预测从 30100 亿日元上调至 33200 亿日元,归母净利润从 2610 亿日元上调至 3250 亿日元。

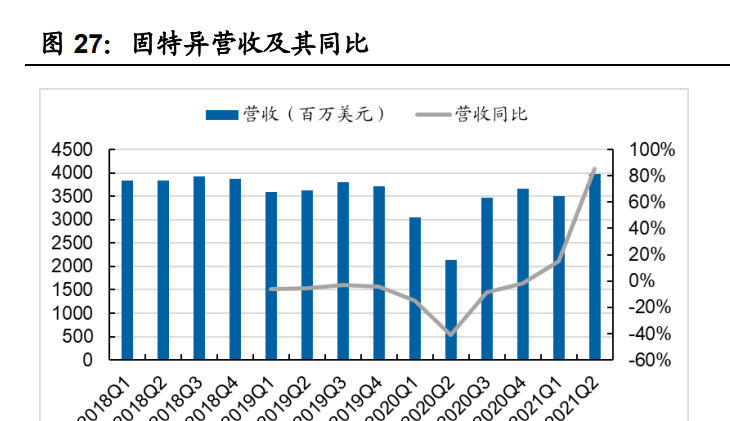

3.3、 固特异营收突破前高,替换占比逐步抬升

2021 年 Q2,固特异实现营收 39.79 亿美元,同比增长 85.6%,环比增长 13.3%; 毛利9.01亿美元,同比亏为盈,环比增长18.6%;毛利率22.6%,同比增长26.0pct, 环比增长 1.0pct;净利润 0.67 亿美元,同比扭亏为盈,环比增长 458.3%;净利 率 1.7%,同比增长 34.1pct,环比增加 1.3pct;存货 33.14 亿美元,同比增加 34.0%,环比增长 40.5%。

固特异 2021 上半年销售轮胎 7250 万条,同比增加 40.3%,其中替换轮胎的占 比一直在稳步提升,从 2013 年的 68.9%提升至 2021H1 的 76.5%。

据公司最新披露的中报显示,公司比之前更加乐观,预计 2021 年轮胎的需求会 趋近 2019 年水平,轮胎的产量会达到 2019 年水平,同时开始补库存。公司对 价格混合以及原材料成本效应保持乐观。

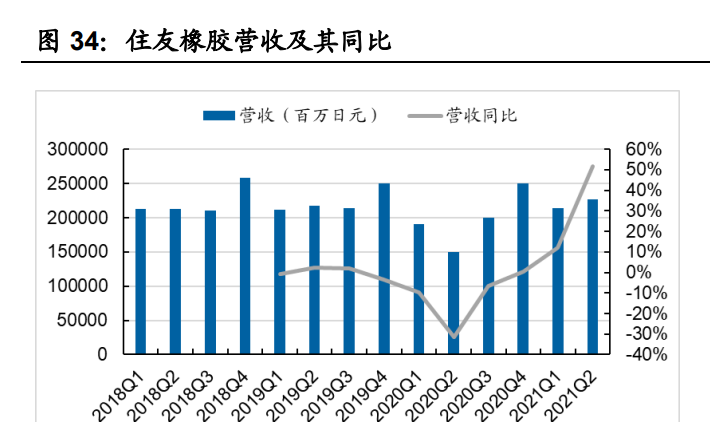

3.4、 住友橡胶业绩逐步回暖,上调全年预期

2021 年 Q2,住友橡胶实现营收 2263.94 亿日元,同比增长 51.7%,环比增长 5.9%;毛利 654.35 亿日元,同比增长 72.1%,环比增减少 1.1%;毛利率 28.9%, 同比减少增长 3.4pct,环比减少 2.1pct;净利润 98.32 亿日元,同比扭亏为盈, 环比减少 7.8%;净利率 4.3%,同比增长 8.3pct,环比减少 0.6pct;存货 1896.87 亿日元,同比增加 5.6%,环比增长 9.4%。

据公司最新披露的中报显示,公司对下半年的产品价格和销量保持乐观,但认为 原材料价格会带来负面影响,基于以上判断,公司将 2021 的公司营收预测从 9.1 亿美元上调至 9.3 亿美元,将公司的利润预测从 3300 万美元上调至 3550 万美 元。

3.5、 韩泰销量大幅增长,发力大尺寸轮胎与新能源配 套市场

2021 年 Q2,韩泰实现营收 18060 亿韩元,同比增长 32.4%,环比增长 11.7%; 毛利 5010 亿韩元,同比增长 35.9%,环比增加 3.3%;毛利率 27.7%,同比增 长 0.7pct,环比减少 2.3pct;净利润 1610 亿韩元,同比扭亏为盈,环比减少 7.0%; 净利率 8.9%,同比增长 9.4pct,环比减少 1.8pct;存货 18340 亿韩元,同比减 少 1.0%,环比增长 4.5%。

韩泰 2021 上半年业绩增长主要源于销量的增长,其全球销量同比增长约 20%, 乘用车胎中>18 英寸的大尺寸轮胎占比同比提升 5.4pct 至 38%,二季度韩泰在 欧洲的销量增加 30%,北美的销量同比增长超 50%。配套市场方面,韩泰攻占 了宝马 X3M、X4M、大众首款全电 SUVVW ID.4 GTX、奥迪首款全电跑车 e-tron GT 等多个新客户,打开了配套市场的成长空间。 据公司最新披露的中报显示,公司 2021 年的营收目标是实现超过 10%的增速, 达到 7 万亿韩元,并将乘用车胎中大尺寸轮胎的占比从 35%提升至 38%,并且 在全球配套市场中电动车胎的占比从 3%提升至 6%。

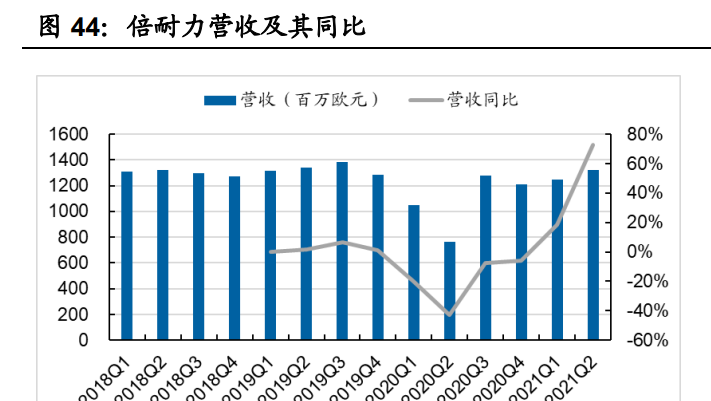

3.6、 倍耐力业绩加速回暖,有望受益大尺寸市场趋势

2021 年 Q2,倍耐力实现营收 13.2 亿欧元,同比增长 72.6%,环比增长 6.1%; 净利润 0.84 亿欧元,同比扭亏为盈,环比增长 115.6%;净利率 4.3%,同比增 加 24.7pct,环比增长 3.2pct;存货 9.56 亿欧元,同比减少 0.5%,环比增加 9.4%。

倍耐力上半年净利润的增长主要源于毛利的贡献,其中包括轮胎价格、销量和原 材料成本的影响。倍耐力上半年销量提升拉动营收增长 7.68 亿欧元,价格混合因素促进营收增长 5500 万欧元。据公司最新披露的中报显示,公司预计 2021 年市场上>18 英寸的大尺寸轮胎占 比将提升 5%,公司在大尺寸轮胎上的布局与市场趋势相符,有望攻占替换市场 的份额。由此公司将 2021 年全年营收从 47-48 亿欧元上调至 50-51 亿欧元。

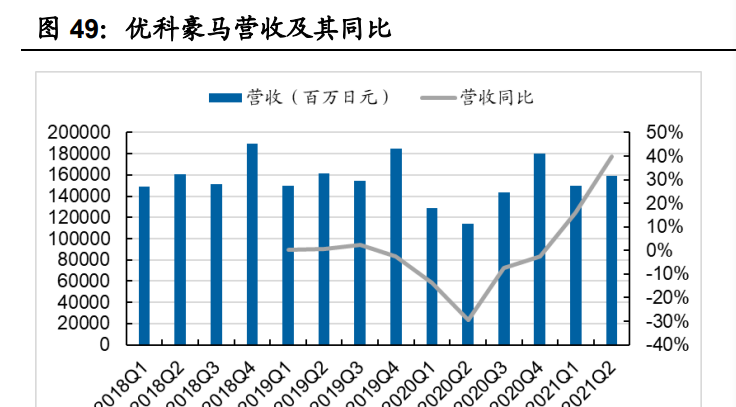

3.7、 优科豪马利润率表现亮眼,产量快速恢复

2021 年 Q2,优科豪马实现营收 1593.12 亿日元,同比增长 39.8%,环比增长 6.5%;毛利 509.34 亿日元,同比增长 51.3%,环比增加 0.3%;毛利率 32%, 同比增长 2.4pct,环比减少 2.0pct;净利润 91.09 亿日元,同比增长 501.3%, 环比减少 67.3%;净利率 5.7%,同比增长 4.4pct,环比减少 12.9pct;存货 1400.6 亿日元,同比增加 24.4%,环比增长 3.2%。

2021 年上半年优科豪马生产轮胎 16.5 万吨,同比增长 42.2%,其中海外占比由 2020H1 的 49.1%提升至 55.6%。优科豪马上半年销量提升拉动营业利润增长 56 亿日元,生产成本因素促进营业 利润增加 65 亿日元,原材料价格因素负面影响营业利润 24 亿日元。

据公司最新披露的中报显示,公司将 2021 年营收从 6400 亿日元上调至 6550 亿日元,将利润从 560 亿日元上调至 575 亿日元。

3.8、 正新轮胎业绩提早进入拐点向下

2021 年 Q2,正新实现营收 255.29 亿新台币,同比增长 15.9%,环比减少 7.4%; 毛利 57.85 亿新台币,同比增长 13.0%,环比减少 17%;毛利率 22.7%,同比 减少 0.6pct,环比减少 2.6pct;净利润 15.87 亿新台币,同比减少 29.9%,环比 减少 12.5%;净利率 6.2%,同比减少 4.1pct,环比减少 0.4pct;存货 207.03 亿新台币,同比增加 30.9%,环比增长 11.5%。正新轮胎上半年净利润的增长主要源于毛利和其他资产收益的贡献,其中包括轮 胎价格、销量和原材料成本的影响。

4、 国内轮胎上市公司

4.1、 玲珑轮胎国内配套盈利压缩,海运影响出口发货

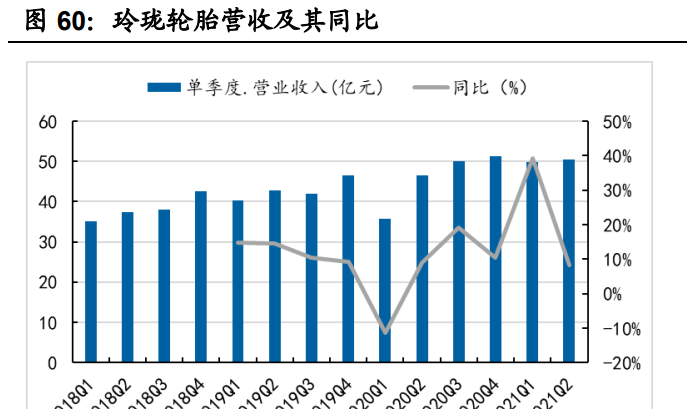

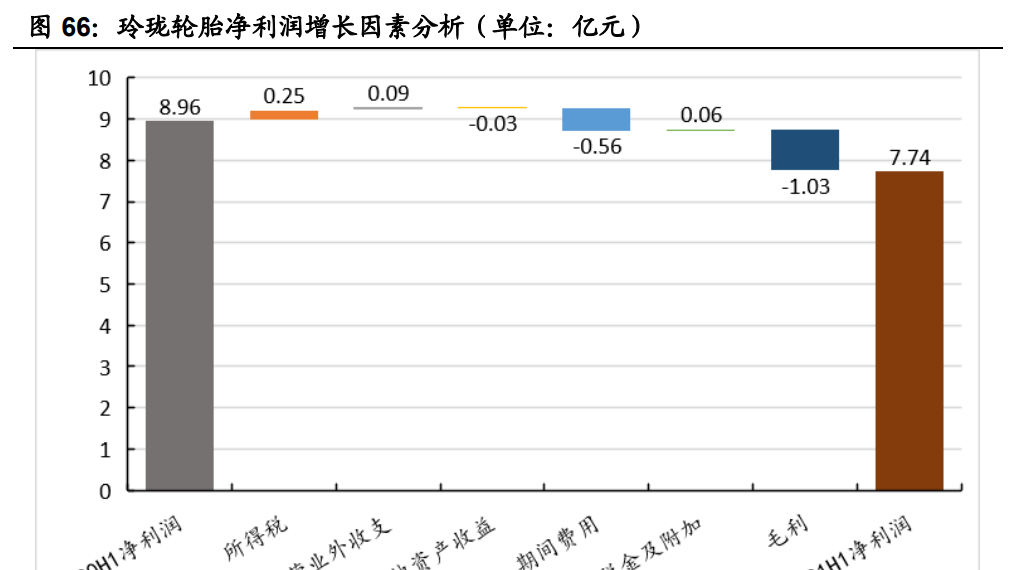

玲珑轮胎 2021Q2 实现营收 50.52 亿元,同比+8.37%,环比+1.30%;实现毛利 润 10.30 亿元,同比-20.34%,环比-8.28%;实现归母净利润 2.79 亿元,同比 -46.86%,环比-43.64%;销售毛利率为 20.38%,同比-7.35 个百分点,环比-2.13 个百分点;销售净利率为 5.53%,同比-5.73 个百分点,环比-4.39 个百分点; 存货为 37.76 亿元,同比+50.80%,环比+5.56%。

公司 2021Q2 共生产轮胎 1790.86 万条,同比 2020Q2 增长 28.90%,相比 2019Q2 增长 22.57%,环比增长 22.56%;销售 1676.17 万条轮胎,同比 2020Q2 增长 12.53%,相比 2019Q2 增长 21.76%,环比增长 37.40%。单胎价格为 297.81 元,同比 2020Q2 减少 10.69 元;环比减少 2.60 元(主要由于市场结构及公司 内部产品结构的变化,推测为销量结构中半钢胎占比提升)。

受天然胶、合成胶等主要原材料价格波动等影响,公司第二季度天然橡胶、合成 胶、炭黑、钢丝帘线、帘子布五项主要原材料综合采购成本环比 2021 年第一季 度增长 4.01%,同比 2020 年第二季度增长 40.41%。综合原材料成本上涨对轮 胎毛利率带来的较大的压力。在零售端,公司通过及时调价,一定程度的传导成 本压力;在配套端,由于公司配套绝对量很大且占比较大,对主机厂轮胎价格传 导会存在一定滞后性,因此,原材料成本上涨给公司业绩带来较大压力。

其中,泰国玲珑 2021H1 实现营收 24.11 亿元,环比下滑 15.77%;实现净利润 6.04 亿元,环比下滑 36.28%;销售净利率 25.86%,环比下降 8.32 个 pct。

通过对增长因素进行分析,发现玲珑轮胎净利润的下降主要在于毛利的下降。

国内七基地落地,海外工厂加速推进,战略布局再升级。2021 年 6 月 9 日,玲 珑轮胎公告中长期发展战略规划(2020-2030 年)纲要修订版,经公司审慎考虑, 公司拟将“6+6”发展战略调整为“7+5”发展战略,即中国七个生产基地,国 外五个生产基地,到 2030 年产销量突破 1.6 亿条。

目前,公司在中国拥有招远、德州、柳州、荆门、长春五个生产基地,并确定在 陕西省铜川市和安徽省合肥市建设中国第六个和第七个生产基地;在海外拥有泰 国、塞尔维亚两个生产基地,实现研发、管理、制造、营销、运营、服务的全球 化、区域化、本土化。其中,国内第四个生产基地荆门工厂产能规划 1446 万套 高性能子午线轮胎,预计 2023 年达产。由于疫情反复,外来运输设备车辆受阻且施工人员及设备安装调试人员无法进场,公司荆门二期 400 万套半钢高性能 轮胎生产项目达到预定可使用状态的日期从 2021 年 5 月调整至 2021 年 12 月。

国内第五个生产基地长春工厂规划建设规模为年产1400 万套高性能子午线轮胎, 预计 2025 年达产。国内第六个生产基地铜川工厂规划 1200 万套半钢子午线轮 胎、300 万套全钢子午线轮胎、10 万套航空胎(含 6 万套翻新胎)、10 万套特 种胎、50 万套翻新汽车胎和 100 万套内胎及垫带,预计 2028 年建成。铜川基 地航空胎产能的建设,标志着经过多年的研发积累,公司在大飞机领域开始迈出 关键一步,开始从实验室阶段走向工业化阶段。国内第七个生产基地合肥庐江工 厂规划建设 1460 万套超高性能自愈合及智能子午线轮胎,项目建成后,年可实 现 1200 万套乘用及轻卡子午线轮胎(包含 400 万自愈合轮胎,400 万新能源汽 车轮胎和 400 万超高性能子午线轮胎)和 260 万套卡客车子午线轮胎(包含 100 万智能轮胎,100 万自愈合轮胎和 60 万高性能子午线轮胎)。

项目分三期进行, 一期的产能为 600 万套乘用及轻卡子午线轮胎(2023 年底投产);二期的产能 为年产 600 万套乘用及轻卡子午线轮胎和 100 万套卡客车子午线轮胎(2025 年 底投产);三期的产能为年产 160 万套卡客车子午线轮胎(2027 年底投产)。项 目总投资 52.08 亿元,银行贷款占比 61.44%。项目建成后,达产年收入 50.3 亿元,净利润 6.33 亿元。该项目将加快公司向轮胎智能化生产、高端轮胎产品、 轮胎绿色制造、轮胎产品智能化、制造服务化转型升级。

目前,泰国玲珑现已达到年产 1700 万套高性能子午线轮胎的产能。欧洲玲珑(塞 尔维亚)年产能规划 1362 万套高性能子午线轮胎(按照环评公告数据),预计 2025 年全部达产。玲珑轮胎在泰国项目正常推进的同时,将加快欧洲塞尔维亚 工厂的建设,一期工程争取于 2021 年第四季度试生产。项目投产后,优先供应 欧洲和美国市场,特别是在欧洲市场就近供应,可以规避海运费的成本压力,直 接转化为公司的利润,带来公司业绩的提升。

4.2、 赛轮轮胎海运影响发货,原材料高位压缩毛利率

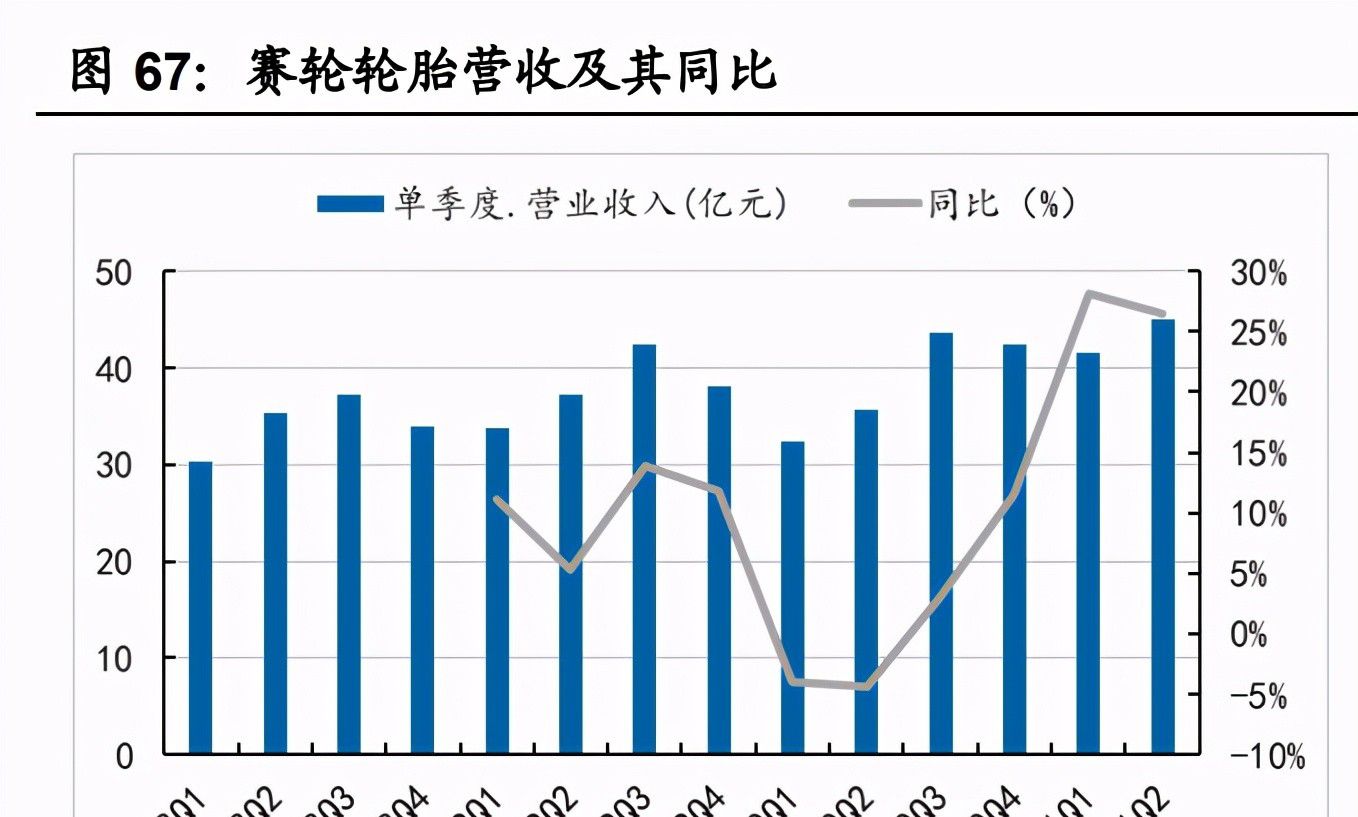

赛轮轮胎 2021Q2 实现营收 45.03 亿元,同比+26.45%,环比+8.53%;实现毛 利润 9.79 亿元,同比-9.27%,环比+8.30%;实现归母净利润 3.03 亿元,同比 -16.53%,环比-24.25%;销售毛利率为 21.74%,同比-8.57 个百分点,环比-0.04 个百分点;销售净利率为 6.83%,同比-3.40 个百分点,环比-2.89 个百分点; 存货为 37.05 亿元,同比+69.41%,环比+22.04%。公司 2021Q2 共销售轮胎 1124.88 万条,同比+24.33%,环比-1.18%。

其中,越南赛轮 2021H1 实现营收 30.58 亿元,环比下滑 0.98%;实现净利润5.12 亿元,环比下滑 39.12%;销售净利率 16.75%,环比下降 10.49 个 pct。越 南赛轮部分新产能投产对越南赛轮的净利率带来了一定的影响。

目前,公司在青岛、东营、沈阳、潍坊、越南等地建有现代化轮胎生产基地,潍 坊年产 120 万条高全钢子午线轮胎和 600 万条半钢子午线轮胎以及沈阳年产 300 万套高性能智能化全钢载重子午线轮胎等项目正在持续推进。

作为中国轮胎行业中首家在海外设立生产工厂的轮胎企业,赛轮轮胎投资建设的 越南工厂近几年得到了快速发展。越南一期于 2013 年投产,二期于 2015 年投 产,同时,公司与美国固铂轮胎在越南合资成立的 ACTR 公司年产 240 万条全 钢载重子午线轮胎项目已实现批量化生产运营。越南三期规划建设 300 万条半钢子午线轮胎、100 万条全钢子午线轮胎及 5 万吨非公路轮胎项目,预计 2023 年全部建成投产。赛轮轮胎在越南之外,开辟第二海外工厂柬埔寨,规划半钢胎 产能 900 万条,预计 2021 年底投产部分产能,充分体现了公司对未来海外发展 的信心。

4.3、 森麒麟营收稳定抬升,存货逐步扩大

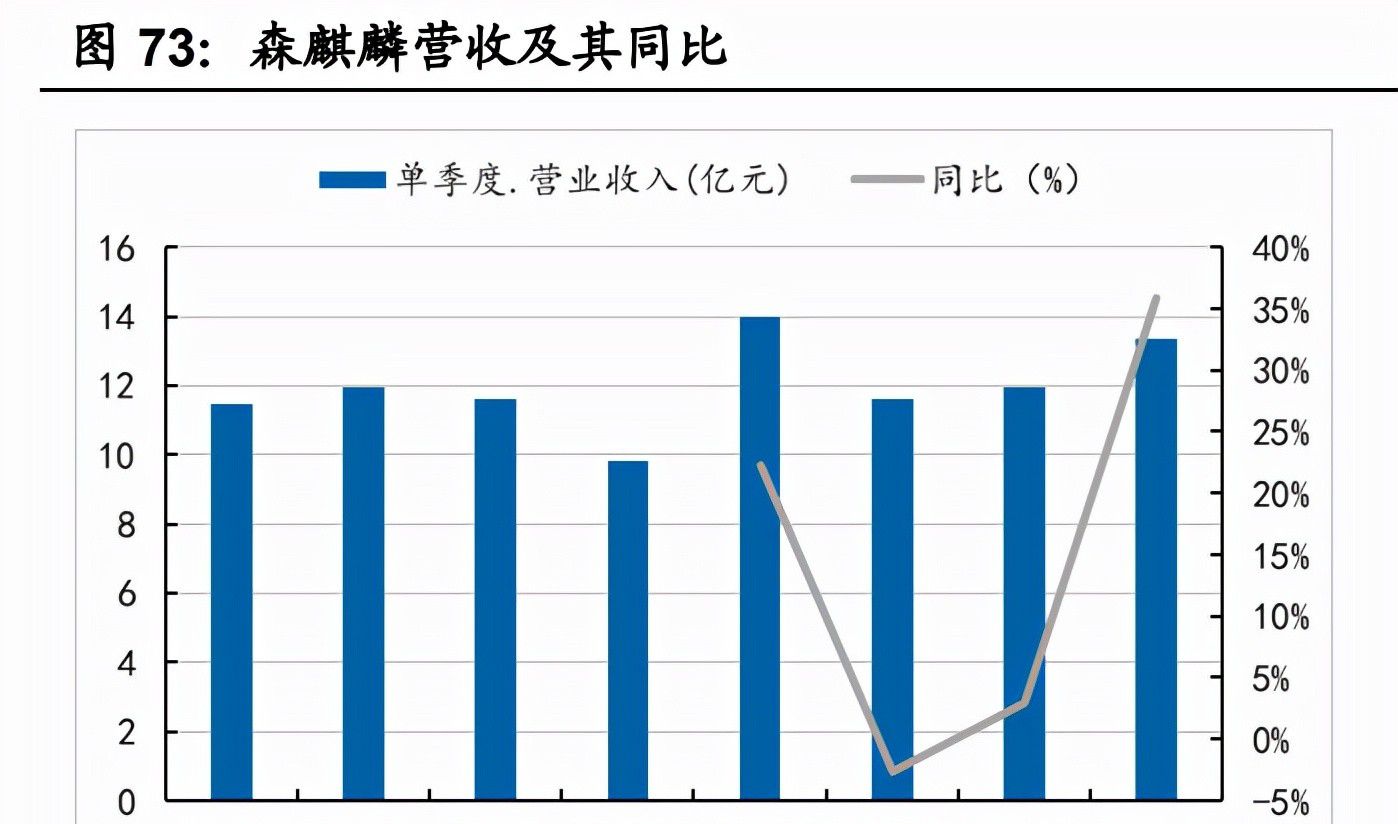

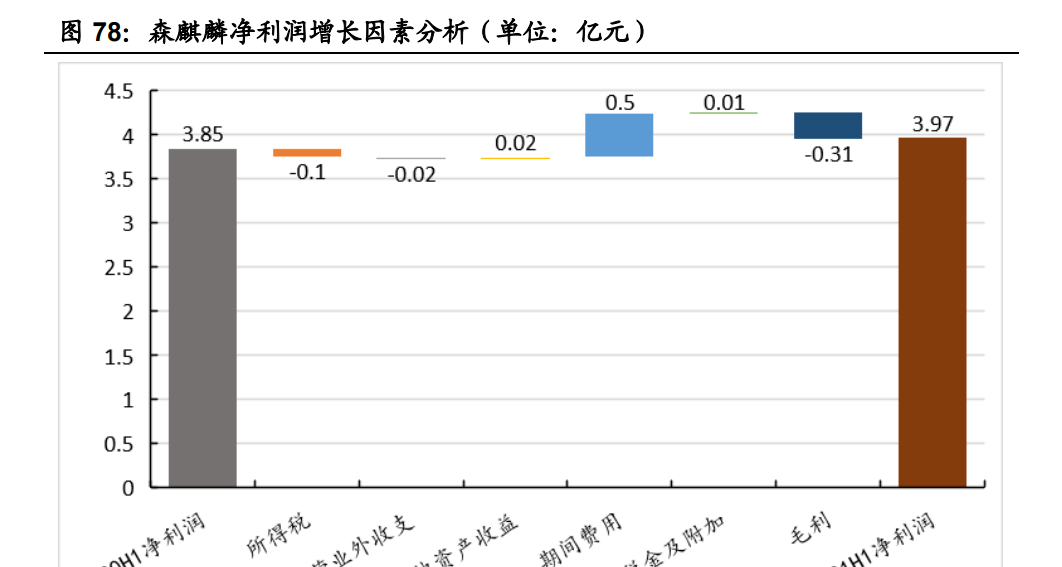

森麒麟 2021Q2 实现营收 13.36 亿元,同比+ 35.91%,环比+ 11.80%;实现毛 利润 3.21 亿元,同比-3.31%,环比-13.01%;实现归母净利润 3.03 亿元,同比 +5.59%,环比-25.11%;销售毛利率为 24.02%,同比-9.79 个百分点,环比-6.88 个百分点;销售净利率为 12.72%,同比-3.63 个百分点,环比-6.28 个百分点; 存货为 13.59 亿元,同比+72.46%,环比+37.97%。公司 2021H1 共销售轮胎 1071.69 万条,同比+6.30%。

通过对增长因素进行分析,发现森麒麟净利润的上涨主要在于期间费用的贡献。 2021 年森麒麟新产能将稳步投放,青岛基地智能化改造项目有望提升半钢胎产 量 350 万条/年,泰国二期也将于下半年陆续投产。森麒麟 2014 年在泰国投资 建设年产 1000 万条半钢子午线轮胎智能制造生产基地并成功运营,泰国二期“森 麒麟轮胎(泰国)有限公司年产 600 万条高性能半钢子午线轮胎及 200 万条高 性能全钢子午线轮胎扩建项目”正按规划建设中。同时森麒麟未来将稳步推进海 外第二基地——西班牙基地的建设,未来有望投产 1200 万条半钢胎。西班牙紧 邻西欧市场,有助于公司高性能产品进一步抢占当地市场,且对美出口可有效规 避贸易壁垒。

4.4、 贵州轮胎销量稳步增加,利润率有所下滑

贵州轮胎 2021Q2 实现营收 17.09 亿元,同比-8.71%,环比-4.10%;实现毛利 润 2.74 亿元,同比-42.19%,环比-20.81%;实现归母净利润 0.95 亿元,同比 -41.72%,环比-6.86%;销售毛利率为 16.01%,同比-9.31 个百分点,环比-3.42 个百分点;销售净利率为 5.55%,同比-3.18 个百分点,环比-0.20 个百分点; 存货为 8.57 亿元,同比+63.86%,环比+22.60%。公司 2021H1 共销售轮胎 340.84 万条,同比+12.11%。 公司在越南年产 120 万条全钢子午线轮胎项目正处于建设期,2021 年 6 月 31 日的工程进度为 63.74%。

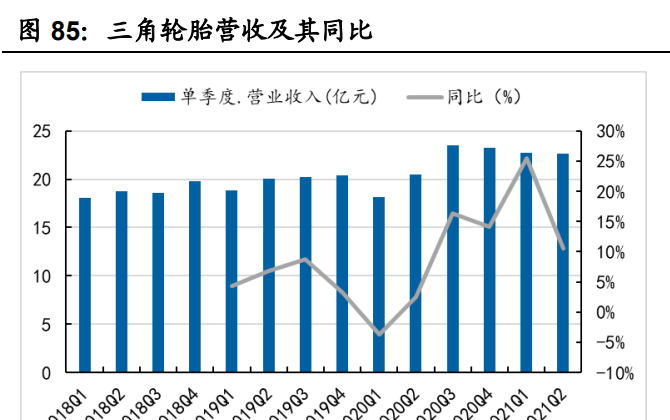

4.5、 三角轮胎营收较为稳定,利润率下滑明显

三角轮胎 2021Q2 实现营收 22.67 亿元,同比+10.59%,环比-0.18%;实现毛 利润 4.00 亿元,同比-32.55%,环比-11.11%;实现归母净利润 1.54 亿元,同 比-48.15%,环比-20.21%;销售毛利率为 17.64%,同比-11.32 个百分点,环 比-2.20 个百分点;销售净利率为 6.79%,同比-7.68 个百分点,环比-1.72 个百 分点;存货为 12.58 亿元,同比+34.26%,环比+18.01%。公司 2021Q2 共销售 轮胎 573.66 万条,同比+7.38%,环比-8.35%。

4.6、 风神轮胎营收较为稳定,利润率下滑明显

风神轮胎 2021Q2 实现营收 14.70 亿元,同比-8.01%,环比-4.92%;实现毛利 润 1.55 亿元,同比-45.23%,环比-27.23%;实现归母净利润-0.02 亿元,同比 -102.94%,环比-107.41%;销售毛利率为 10.50%,同比-7.21 个百分点,环比 -3.26 个百分点;销售净利率为-0.14%,同比-4.39 个百分点,环比-1.90 个百分 点;存货为 10.96 亿元,同比+21.64%,环比+12.53%。公司 2021Q2 共销售轮 胎 144.66 万条,同比-10.59%,环比-7.60%。

4.7、 佳通轮胎期间费用抬升影响毛利

佳通轮胎 2021Q2 实现营收 7.93 亿元,同比+27.70%,环比+1.41%;实现毛利 润 1.12 亿元,同比-4.27%,环比-11.81%;实现归母净利润 0.05 亿元,同比 -58.33%,环比-64.29%;销售毛利率为 14.04%,同比-4.83 个百分点,环比-2.22 个百分点;销售净利率为 1.57%,同比-2.45 个百分点,环比-2.07 个百分点; 存货为 5.65 亿元,同比+45.99%,环比+12.33%。公司 2021Q2 共销售轮胎 341.15 万条,同比+34.18%,环比-3.26%。

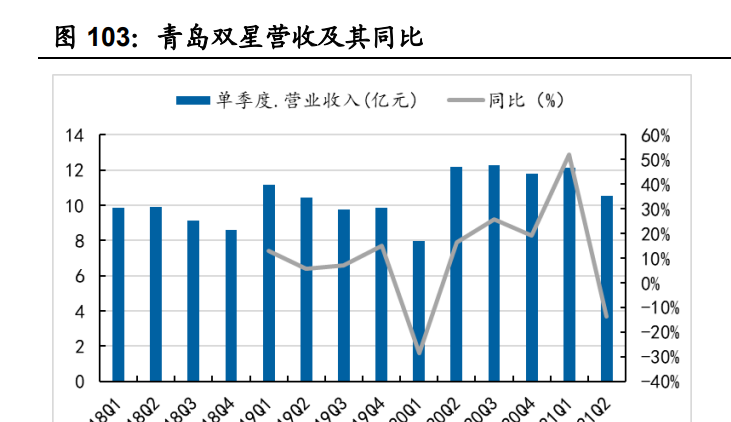

4.8、 青岛双星销量逐步抬升,毛利仍待改善

青岛双星 2021Q2 实现营收 10.53 亿元,同比-13.55%,环比-13.26%;实现毛 利润 0.84 亿元,同比-51.16%,环比+7.69%;实现归母净利润-0.70 亿元,同 比-638.46%,环比-242.86%;销售毛利率为 8.02%,同比-6.14 个百分点,环 比+1.54 个百分点;销售净利率为-8.83%,同比-9.74 个百分点,环比-12.24 个 百分点;存货为 9.98 亿元,同比-2.35%,环比-1.77%。公司 2020 共销售轮胎 1383 万条,2021 上半年轮胎产品销量同比+12.11%。

4.9、 通用股份毛利逐步抬升,期间费用挤压净利

通用股份 2021Q2 实现营收 10.78 亿元,同比+32.43%,环比-0.46%;实现毛 利润 1.39 亿元,同比+15.83%,环比+28.70%;实现归母净利润 0.15 亿元,同 比-28.57%,环比-11.76%;销售毛利率为 12.82%,同比-2.03 个百分点,环比 +2.83 个百分点;销售净利率为 1.42%,同比-1.13 个百分点,环比-0.19 个百分 点;存货为 15.30 亿元,同比+25.41%,环比+5.08%。公司 2021H1 共销售轮 胎 239.47 万条,同比+27.69%,环比+3.91%。

2021 年上半年,公司泰国工厂保持产销两旺,海外第二个生产基地柬埔寨 600 万条半钢子午胎项目启动,成为公司全球化布局新的里程碑,将进一步提升公司 国际市场占有率。国内,选择安庆作为国内第二生产基地,建设 1020 万条高性 能子午胎项目,借助其拥有优越的产业基础、突出的区位优势、完备的产业链条, 以及持续发展的良好态势,开启新一轮产业布局,同时与福田雷萨、振宜汽车签 订战略合作协议,将与当地整车厂和零部件企业在技术研发、资源共享、人才共 建等 方面开展深入合作,协同发展、共同提升。

5、 风险提示

项目进展不达预期风险、疫情影响全球经济超预期、主要原材料价格波动风险、 国际贸易摩擦风险、环保及安全生产风险、境外经营风险、新增产能不达预期风 险、汇率波动风险、同行业竞争加剧风险、经济下行风险、推荐公司业绩不及预 期风险。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)