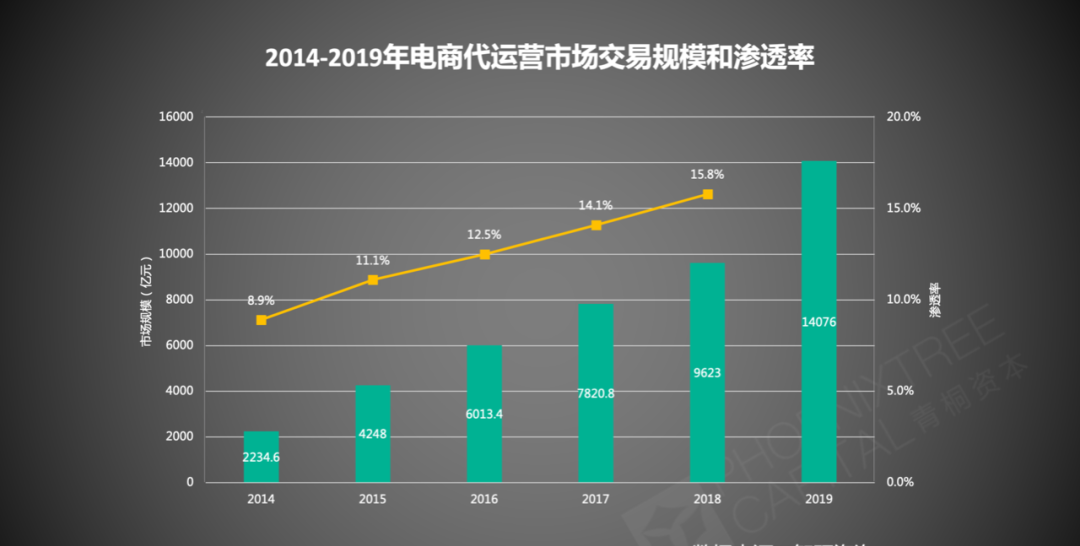

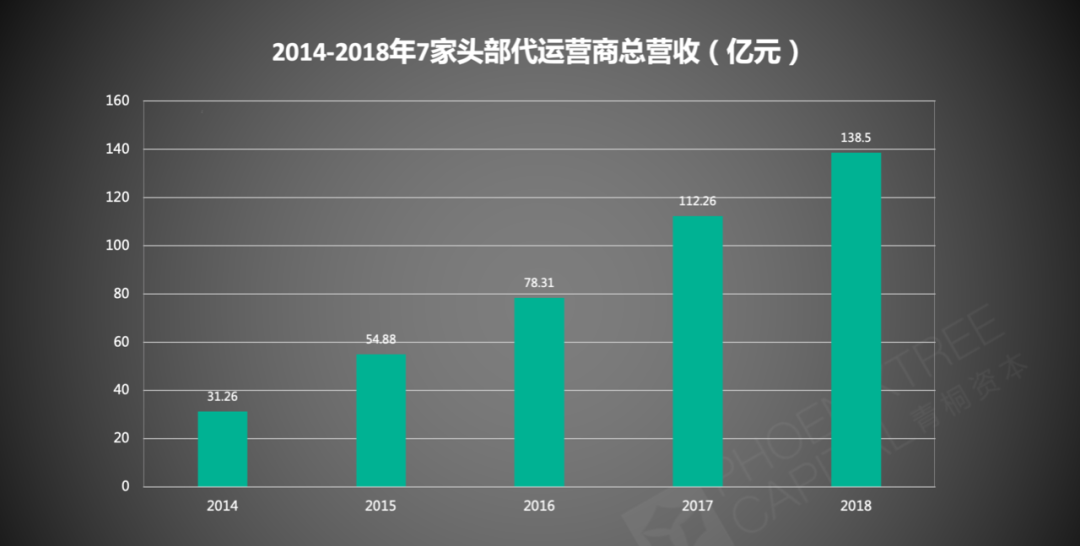

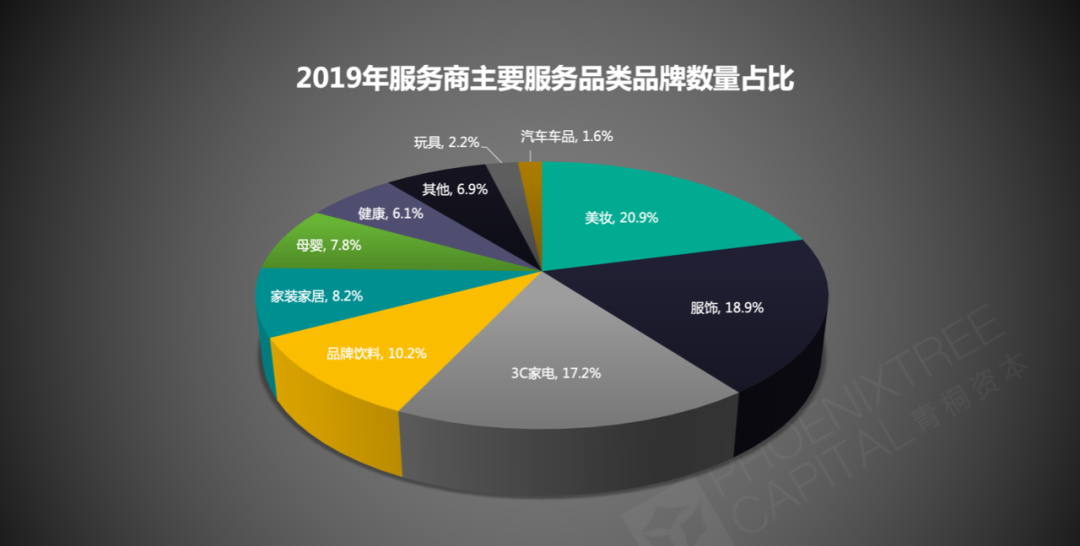

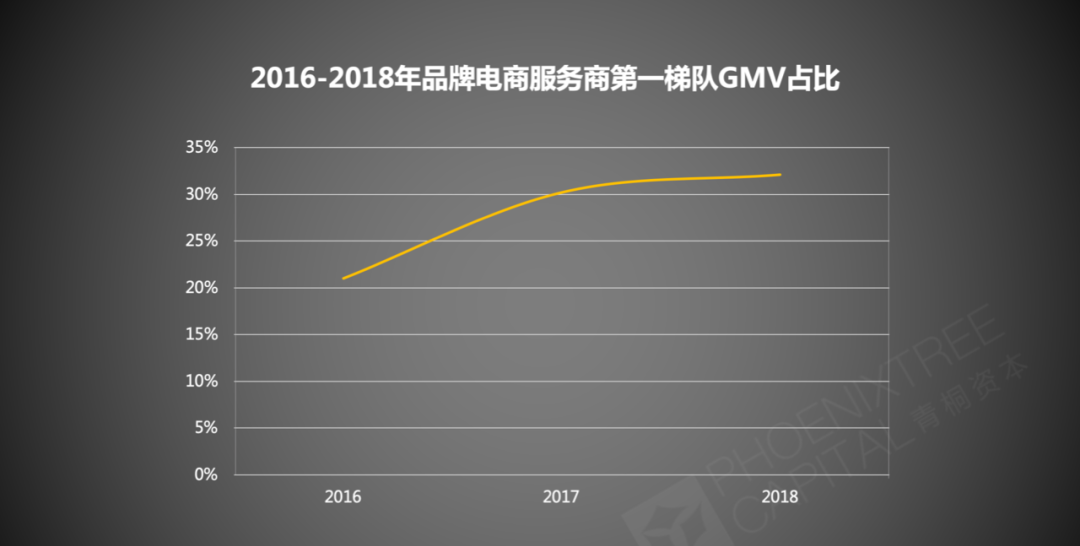

图片来源@视觉中国 文丨青桐资本 1.4万亿市场规模,8.9万家服务商, 2020年3家头部公司上市,电商代运营赛道持续发力。伴随B2C电商的强势增长,历久弥新的代运营产业,其商业模式有哪些新的变化?品牌商变化的新需求,又将如何带来行业新契机?淘系、京东、拼多多三大平台,其背后的代运营产业又各自呈现出哪些新的机会点? 本文先从B2C电商切入,引出其大体量市场背后的操盘手——代运营服务商;在资本市场, 2019年成为其发展转折点,正式打通国内外二级市场通路。 文章将重点落在产业链两端,一方面从品牌方角度,探索其需求特点,以及推动代运营新的商业模式;另一方面,重点比较三大平台上,代运营的不同特点和机会。 一. 电商代运营驶入快车道 中国电商历经20年,市场规模跃居全球第一。2019年,中国电商交易规模高达34万亿,网购交易规模破10万亿。其中,B2C达6.13万亿,与之休戚与共的代运营产业,同步迈入高速发展期,渗透率逐年提升。 作为电商“密友”,代运营产业主要经历了3个阶段,早期规模小、技术薄弱,运营较为粗糙。2008年是其发展重要节点,品牌商需求快速崛起,随之整个行业发生“质”变,向品质阶段发展。 受B2C电商发展驱动,电商代运营产业驶入快车道,渗透率逐年提升。来自智研咨询数据,2019年,其交易规模为14076亿,5年间年复合年增长率高达44%。在整个网络零售市场中,2018年代运营渗透率已达15.8%,是2014年的近1.8倍。 图片来源:青桐资本 代运营玩家众多,主要活跃在阿里、京东、拼多多3大平台。《中国电商服务业发展报告》显示,2019年电商代运营服务商数量达8.9万家,同比增长9.9%。另据科尔尼中国竞争力研究院,3大平台在整个电商市场的份额高达79%。 头部代运营企业总体营收呈高速增长,据中信建投证券统计,7家头部企业,包括宝尊、壹网壹创、凯诘电商等,2018年营收累计达138.5亿元,5年的年复合增长率超45%。 图片来源:青桐资本 作为品牌与电商平台间的桥梁,代运营产业无论从市场规模、渗透率,还是玩家数量、营收层面,历经17年沉淀,日益成熟,并保持高速增长态势。 二. 资本市场动作频频 电商代运营,作为品牌电商重要的“幕后推手“,主要为各类电商交易平台的品牌方,提供综合运营、数据、广告投放等服务和经销业务。代运营行业多维度增长,玩家活跃,频频收获资本青睐。在一二级市场,又有哪些具体表现呢? 1.打通国内外上市“任督二脉” 2019年代运营首次打通国内A股上市通道。2015年宝尊电商于纳斯达克成功上市,壹网壹创2019年顺利登陆A股。至此,国内、国外两大资本市场上市路径全部跑通。2020年9月,头部密集上市,丽人丽妆成功登陆A股主板,宝尊赴港二次IPO,若羽臣于中小板上市。 并购成为代运营资本化另一大路径。青桐资本统计发现,2013-2020年9月共有8起并购,其中5起,欧莱雅、歌力思、南方黑芝麻、安正时尚、壹网壹创都是业务导向的产业链整合。 2.融资项目数量波动,2016年达到峰值 纵观2015-2020年9月电商代运营融资情况,获得融资的项目数量于2015年开始攀升,2016年达到峰值,随后开始下降;2020年有所回升,共8个项目获得融资。 融资数量的起伏,背后主要有2个原因:第一,B2C电商市场发展。2015年国内B2C市场份额反超C2C,电商逐步品牌化,代运营服务需求增多,资本对代运营信心增强,融资数量一路走高。第二,头部格局基本成型,2017年起,融资事件数量减少,但热度未褪,行业以“质”取胜,由增量竞争转存量竞争。 平台战投背书也是一大融资特点。阿里先后战略投资宝尊电商、丽人丽妆、沃天下供应链等代运营企业;京东于2018年战略投资ecMAX极易电商,发展其服务商生态。 图片来源:青桐资本 中国B2C电商2008年起步,为电商代运营带来大波红利。继宝尊2005年美股上市,2019-2020年壹网壹创、丽人丽妆、若羽臣先后成功冲击A股,进一步增强资本对代运营的信心。2020年融资成功项目数量回升,碧橙电商、魔筷科技等6个项目融资金额过亿。在一二级市场的火热中,电商代运营市场又呈现哪些发展特征和新趋势呢? 三. 商业模式4大发展特征 电商代运营历经17年,商业模式相对清晰,主要呈现4大发展特征。 1. 两大基本模式:经销和代理 电商代运营的基本模式,主要2种:代理、经销。代理模式只提供服务,不碰货,利润来自服务费和销售佣金。经销模式需向品牌垫资采货,自行销售,利润来自购销差价。 从品类看,美妆、3C、家电以经销为主,主要由于库存周转率较高;服装一般以代理为主,因其库存压力较大。 成熟代运营企业一般经历3个发展阶段:初期以代理为主,因为缺乏资金做经销。发展到一定阶段,出于增加客户粘性、扩体量的考虑,增加经销业务比重。到成熟期,两者并存,代理业务比重增加,从而减轻库存、资金压力,增加毛利,同时议价能力提高。 2.垂直类代运营青睐高毛利品类 按服务覆盖品类,代运营企业可分为2大类:全品类、垂直类。青桐资本研究发现,从头部代运营企业来看,垂直类数量多于全品类,全品类以宝尊电商为代表,垂直类有丽人丽妆、壹网壹创、若羽臣等。 垂直类代运营公司聚集于高毛利品类。据华映资本统计,目前化妆品、食品及母婴,是代运营公司数量最多的3大品类,主要由于这些品类毛利相对高。 3. 品牌孵化拓展“第二成长曲线” 代运营企业凭借多年的运营、营销能力优势进行品牌孵化,拓展业务模式已成为一大趋势。根据平台的不同,目前主要有3种途径。 天猫京东平台,品牌孵化主要通过:第一,助力海外小众品牌中国化,如若羽臣帮助德国哈罗闪在线上开店,仅1年品牌销售额就位列宝宝洗浴护肤类目第一;ecMax助力正官庄打入中国线上市场,成为京东平台细分类目第一。第二,对国内冷门或过时品牌,进行品牌重建,使其焕发生机,壹网壹创曾帮助玉兰油开发新美白产品,打破传统老化形象。 在拼多多平台,反向定制是主要孵化方式。代运营公司采集分析平台数据,以数据为“罗盘”匹配对的货,反哺生产端,定制拼多多专供的低价货品。 4. 拥抱大数据,建立壁垒 代运营企业拥有丰富的数据资源,凭借大数据技术,一方面,全面提升其业务能力,通过大数据指导,构建清晰的用户画像,使广告投放和营销更精准化,优化ROI,带动销量及GMV增长。从而形成竞争优势,建立新的壁垒。 另一方面,增强客户粘性和议价能力。大数据可以更好地捕捉消费者洞察,分析产品趋势,反哺研发设计和生产。壹网壹创凭借大数据,帮助百雀羚开发三生花系列,2016-2018年三生花面膜销售额翻6倍,逆向影响上游产品。 四. 品牌商:代运营的忠实拥趸 B2C竞争加剧,专业的代运营公司,已经成为品牌在线上站稳脚跟的捷径。那作为需求方,品牌商又呈现哪些特点呢? 1. 海外品牌热衷“翻牌”代运营,国内品牌倾向自建与并购 海外品牌更青睐代运营。据艾瑞咨询数据,2019年海外品牌的代运营需求,高达80%-90%。 青桐资本分析发现,这主要有4大动因:第一,人效是海外品牌的重要考核指标,自行组建电商团队成本过高; 第二,海外品牌的决策周期长、决策流程更繁琐,难以跟上中国市场的节奏变化。代运营企业可以填补其短板。 第三,海外品牌追求结果导向,代运营企业直接承担量化指标,投放的精准度将影响其佣金,可对业绩结果负责; 第四,海外品牌市场部倾向于聚焦“市场策略”,执行层面偏好外包,更青睐一站式服务。 国内品牌需求仅为20%-30%,更青睐收购与自建,例如歌力思收购百秋、安正时尚收购礼尚信息。 2. 大体量品牌代运营需求突出 代运营需求集中在大体量品牌。一方面,其更有实力承担代运营成本;另一方面,通过代运营规模效应,可实现降本增效。 3. 美妆品牌孕育代运营最大需求 从品类看,美妆品牌代运营需求强烈。据艾瑞咨询,2019年代运营服务的品牌数量占比,位列前三的品类分别是美妆、服饰、3C家电。其中,美妆品牌居首位,占20.9%,主要因其更个性化,线上运营复杂灵活,对专业代运营需求更高。另外,美妆代运营佣金率相对更高,据国元证券数据,其佣金率为15%-20%,而服饰、3C家电不足15%。 图片来源:青桐资本 4.大客户与代运营深度绑定 大客户集中度高是电商代运营行业特性。以宝尊电商为例,其前10大品牌贡献的净收入占比,2019年达61.3%,处于较高水平,但相比2017年下降了7.3%。另据华创证券数据,壹网壹创2019年1-6月线上营销服务中,第一大客户百雀羚收入占比高达86.16%,较2016-2018年约90%的占比也在降低。 从数据可见,头部服务商也致力于降低客户集中度,实现自身健康发展。随着国内IPO路径跑通,壹网壹创、丽人丽妆、若羽臣先后登陆A股,资本市场也已逐渐接受这一特性。 五. 三大平台:电商代运营的主舞台 阿里、京东、拼多多是电商代运营的主战场,共占据整个中国电商市场份额的79%,都已进入万亿俱乐部。 三大平台各有特色,阿里体量最大,2019年其交易量占三个平台总额的64.8%;京东增速迅猛,2017-2019年,交易量年均增速达76.1%,超过阿里,代运营发展空间大;拼多多后来居上,2018年上市后,2019年交易量增速达到113.4%,代运营刚起步,仍有较大留白。 三大平台生态规则不同,品牌方需求迥异。如何充分把握平台规则,打造竞争优势,是各家代运营商的重要课题。 1.阿里平台:仓储物流塑造代运营竞争优势 阿里代运营生态较为成熟,也是代运营企业相对集中的平台。据公司财报,2019年其B2C交易量达2.6万亿,占45.6%。来自天猫官方数据,2020年上半年,天猫认证服务商共1086家。另外,青桐资本研究发现,新品牌多选择天猫做0-1的孵化,再到京东等渠道做经销。 阿里头部代运营格局基本已定,全品类有宝尊电商、兴长信达、青木科技等,垂直类包括丽人丽妆、壹网壹创、百秋电商等。来自艾瑞咨询数据,2018年第一梯队代运营服务商,GMV总额占比为32.1%,该占比从2016-2018年持续攀升。 图片来源:青桐资本 阿里用星级评定规范服务商。据天猫官网,平台从7个维度对服务商进行评定,给予1星到6星的星级,并对高星服务商政策支持。2020年1-6月,天猫评选出六星服务商9家,五星50家。 在平台成熟的格局下,阿里代运营从增量竞争转向存量竞争。 仓储物流能力将加强阿里代运营商竞争优势。平台仓储物流起步晚,头部代运营更注重自建,以应对迅速增长的规模,提升运营效率,建立领先优势。宝尊在全国6个城市自建仓库,仓储面积达35万平米,形成了一定的竞争壁垒。 2. 京东平台:流量玩法很关键 京东作为行业第二大电商平台,2019年GMV已突破2万亿。据京东2017年财报,平台上服务商市场空间,可达600-1500亿元。 京东服务商生态起步晚,主要与其商业模式有关:早期,京东以自营为主。2012年起,转向代销自营,形成直营+自营+POP的模式,开放更多空间给服务商,才逐步形成服务商生态。据京东官方数据,2018年包括代运营在内的服务商已达2800家。 平台开放仓储物流,代运营自建压力小。京东在仓储物流方面具有优势,截至2019年底,京东物流在全国共有700多个仓库,总面积约1690万平方米,并开放给合作服务商。 京东代运营需精通流量玩法。2017年,是京东流量分配的转折点,千人千面算法替代了“人治”,对商品协同过滤,做个性化推荐。同时,京东流量新玩法层出不穷,如短视频,2018年京东商品短视频数量,较年初增长145倍。这些要求代运营企业更懂京东流量推荐机制,具备成熟的流量和运营能力。 平台头部代运营商正在崛起,京东用AAA评级来规范服务商,并且开放资源,扶持其发展。2017年,京东战略投资了ecMAX极易电商。 3.拼多多平台:反向定制,玩法独特 拼多多是成长最快的社交电商。2019年其交易额突破1万亿,年度活跃买家数5.85亿。平台上以卖货为主,品牌较少,经销商相对活跃。目前,代运营尚处于起步阶段,玩法也有别于传统。 从用户角度,代运营帮助品牌寻找下沉用户增量。拼多多用户多来自下沉城市,以发现式购物为主,触发购买的往往是低价。据Mob研究院数据,2019年拼多多3-5线城市用户占比,高达64.1%。另据QuestMobile,拼多多2019年下沉用户数量,较上年增长5880万。代运营企业需了解拼多多流量生态,玩好私域流量,帮品牌获取客户。 再看货品角度,代运营商兼顾平台、品牌双方需求,反向定制成为一大趋势。拼多多货品以低腰部或供应链品牌为主,平台需要知名品牌和产品入驻,升级自身定位;而品牌一方面需平台流量加持,另一方面顾及到品牌形象。因此,代运营商在中间协调,以数据为“罗盘”,影响供应端,重新规划产品结构,反向定制拼多多专供低价产品。 拼多多代运营目前处于起步阶段,头部尚未成型。其本身希望更多头部品牌入驻,精通反向定制的代运营企业,发展空间更大。 六. 总结 受B2C电商发展驱动,中国电商代运营行业整体向前,市场规模和渗透率保持增长。国内外上市通路的打通,资本信心不断增强。 从品类来看,美妆品类动销和毛利率高,有可观的盈利空间,该品类代运营商更容易脱颖而出。从服务范围来看,全品类代运营商体量相对更大,抗风险能力更强。 从平台来看,三大平台“三分天下”格局初定,相比阿里存量竞争的激烈棋局,京东和拼多多对代运营商来说有更多开垦空间和建立头部优势的机会。

微信小程序

微信扫一扫体验

投稿

微信公众账号

微信扫一扫加关注

评论 返回

顶部